Μία από τις μεγαλύτερες απλουστεύσεις στις αγορές είναι να αγοράζεις τίτλους κυκλικών κλάδων όταν η οικονομία ανθεί και αμυντικών κλάδων όταν επιβραδύνεται. Είναι αυτονόητο – μέχρι να δοκιμάσει κανείς να αποφασίσει τι είναι «κυκλικό» και τι «αμυντικό».

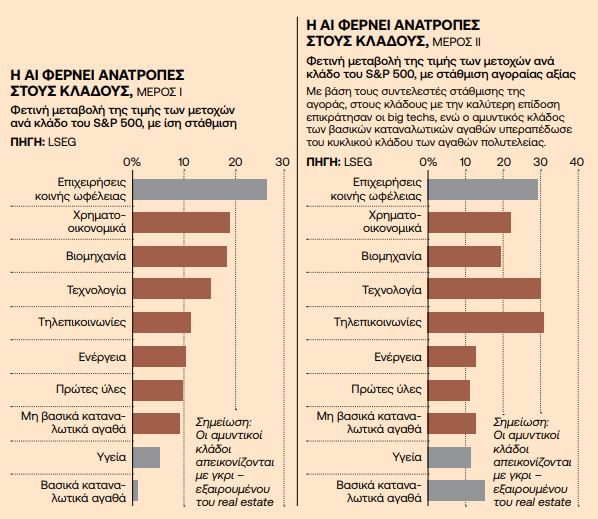

Η πρόσφατη προοπτική περικοπών στα επιτόκια της Fed, ανάπτυξης χωρίς πληθωρισμό και ενίσχυσης από την Κίνα προκάλεσε ένα δυνατό ράλι των κυκλικών κλάδων. Ή τουλάχιστον το έκανε σύμφωνα με ορισμένες μετρήσεις. Σύμφωνα με άλλες, η εικόνα είναι συγκεχυμένη.

Σύγχυση

Οι τεχνολογικές μετοχές δημιούργησαν σύγχυση σε ορισμένες από τις βασικές μετρήσεις, η εκτόξευση της ζήτησης για ηλεκτρική ενέργεια έδωσε στις βαρετά ασφαλείς εταιρείες κοινής ωφελείας μια χροιά ανάπτυξης, ενώ ο πόλεμος μπερδεύει τα πάντα.

Οταν το πράγμα λειτουργεί, οι κλάδοι των βασικών καταναλωτικών αγαθών, όπως το εμπόριο τροφίμων και η υγεία, αποτελούν αμυντικούς κλάδους, μια και εκεί υπάρχει βεβαιότητα για σταθερό επίπεδο πωλήσεων ακόμη και όταν η οικονομία επιβραδύνεται. Οι εταιρείες μη βασικών καταναλωτικών αγαθών (όπως οι κατασκευαστές αυτοκινήτων), οι τράπεζες, οι βιομηχανίες, οι εταιρείες πρώτων υλών και οι εταιρείες τεχνολογίας ήταν κυκλικές, καθώς οι επιδόσεις τους ήταν πιο στενά συνδεδεμένες με την πορεία της οικονομίας.

Το πράγμα λειτούργησε αρκετά καλά την Παρασκευή 4 Οκτωβρίου, οπότε ανακοινώθηκαν στοιχεία για την απασχόληση πολύ θετικότερα από ό,τι αναμενόταν διαλύοντας τις εντυπώσεις για επιβράδυνση της αμερικανικής οικονομίας: Ο χρηματοοικονομικός κλάδος και ο κλάδος των μη βασικών καταναλωτικών αγαθών εκτινάχθηκαν, ενώ οι εταιρείες κοινής ωφελείας υποχώρησαν και οι τίτλοι των κλάδων της υγείας και των βασικών καταναλωτικών αγαθών έμειναν πίσω.

Ωστόσο οι βεβαιότητες έχουν τελειώσει. Οι μετοχές τεχνολογικών κολοσσών με τεράστια ρευστότητα κινήθηκαν για χρόνια με άλλο ρυθμό, καθώς οι αναπτυξιακές τους προοπτικές ξεπέρασαν κάθε εμπόδιο που μπορεί να έθετε η οικονομική αδυναμία. Η έκρηξη της τεχνητής νοημοσύνης έδωσε ώθηση στις «επτά υπέροχες» – δηλαδή στις μετοχές των Amazon, Alphabet, Apple, Meta, Microsoft, Nvidia και Tesla – σε τέτοιον βαθμό ώστε κατέληξαν να υπερισχύσουν έναντι κλάδων όπως τα μη βασικά καταναλωτικά αγαθά και οι τηλεπικοινωνίες, επεκτείνοντας τη σύγχυση του κλάδου της τεχνολογίας.

Οι τεχνολογικές μετοχές δημιούργησαν σύγχυση σε ορισμένες από τις βασικές μετρήσεις, η εκτόξευση της ζήτησης για ηλεκτρική ενέργεια έδωσε στις εταιρείες κοινής ωφελείας μια χροιά ανάπτυξης, ενώ ο πόλεμος μπερδεύει τα πάντα.

Βιομηχανία

Ακόμη και οι μετοχές εταιρειών του βιομηχανικού κλάδου δεν αποτελούν το τέλειο μέσο να ποντάρει κάποιος στον οικονομικό κύκλο. Την Παρασκευή υποαπέδωσαν σε σχέση με τον S&P επειδή η ισχυρή εικόνα της οικονομίας εξάλειψε τις ελπίδες για μία ακόμη αυξημένη περικοπή των επιτοκίων εκ μέρους της Fed. Αυτό με τη σειρά του σημαίνει υψηλότερα στεγαστικά επιτόκια και μικρότερη πιθανότητα ράλι στην κατασκευή κατοικιών.

Τόσο το πρόβλημα όσο και μία λύση είναι ξεκάθαρα στις μετοχές εταιρειών που σχετίζονται άμεσα με την καταναλωτική συμπεριφορά. Ο κλάδος βασικών καταναλωτικών αγαθών του S&P 500 εμφανίζει φέτος καλύτερη επίδοση από τον κλάδο των μη βασικών καταναλωτικών αγαθών, κάτι που συνήθως αποτελεί ένδειξη ότι η οικονομία αποδυναμώνεται και ότι οι αποδόσεις των ομολόγων μειώνονται.

Καταναλωτικά αγαθά

Τα καταναλωτικά αγαθά πρώτης ανάγκης είχαν καλή επίδοση σε μεγάλο βαθμό επειδή οι τρεις μεγαλύτερες μετοχές στου κλάδου, η Walmart, η Procter & Gamble και η Costco, εκτοξεύθηκαν. Μέχρι εδώ η όλη εικόνα συνάδει με την άποψη «όταν ανησυχείς, αγόρασε αμυντικούς κλάδους». Ωστόσο ο κλάδος των μη βασικών καταναλωτικών αγαθών τα πήγε λιγότερο καλά σε μεγάλο βαθμό λόγω του ότι η Tesla, η δεύτερη μεγαλύτερη εταιρεία του κλάδου μετά την Amazon, βρίσκεται χαμηλά για φέτος.

Μπορούμε να μειώσουμε την επίπτωση του φαινομένου κατά το οποίο η εικόνα επιμέρους κλάδων επηρεάζεται σε μεγάλο βαθμό από συγκεκριμένες μετοχές, αν εξετάζουμε εκδοχές ίσης στάθμισης, οι οποίες αντιμετωπίζουν ισότιμα όλους τους τίτλους που μετέχουν σε έναν κλάδο. Αν το κάνουμε αυτό, θα δούμε ότι τα μη βασικά καταναλωτικά αγαθά κερδίζουν εύκολα σε επιδόσεις τα βασικά.

Δυστυχώς η προσέγγιση της ίσης στάθμισης δεν λύνει όλα τα θέματα. Οι μετοχές εταιρειών κοινής ωφελείας συνδέονται πλέον με την τεχνητή νοημοσύνη, λόγω της μεγάλης ανόδου της ζήτησης ενέργειας εκ μέρους των data centers. Αυτό καθιστά τη συγκεκριμένη κατηγορία μετοχών λιγότερο χρήσιμη ως μέτρο της αναζήτησης ασφάλειας από τους επενδυτές (αν και την Παρασκευή υποχώρησαν εν μέσω ανόδου των ομολογιακών αποδόσεων, όπως ήταν αναμενόμενο).

Σύνδεση

Οι ενεργειακές μετοχές αντιμετωπίζονται ως αμυντικές από τον MSCI στους δείκτες του, επειδή οι υψηλές τιμές του πετρελαίου – και άρα και οι πετρελαϊκές μετοχές – υπήρξαν συχνά αιτία ύφεσης, με αποτέλεσμα να μοιάζει σαν ο κλάδος της ενέργειας να αντιστάθηκε αρχικά στην επιβράδυνση. Εγώ προτιμώ να κοιτάζω την προφανή σύνδεση ανάμεσα στην ταχύτερη οικονομική ανάπτυξη και τη ζήτηση για πετρέλαιο και να αντιμετωπίζω την ενέργεια ως κυκλικό κλάδο.

Ωστόσο, είναι επίσης ένας κλάδος ευαίσθητος στις εντάσεις στη Μέση Ανατολή και στις πολιτικές του OPEC, που παρεμβαίνουν στον τρόπο με τον οποίο συνδέεται ο ενεργειακός κλάδος με την παγκόσμια ανάπτυξη. Οι μετοχές του κλάδου αυτού ξεχώρισαν με την επίδοσή τους κατά την περασμένη εβδομάδα, όταν η ισραηλινή εισβολή στον Λίβανο και ο βομβαρδισμός του Ισραήλ από το Ιράν αύξησαν τις πιθανότητες να διαταραχθεί η παραγωγή πετρελαίου εξαιτίας στρατιωτικών επιχειρήσεων.

Και οι τράπεζες μαζί με άλλες μετοχές του χρηματοοικονομικού κλάδου μπορούν να είναι απρόβλεπτες. Σε σημαντικές υφέσεις οι μετοχές αυτές πλήττονται, καθώς οι δανειολήπτες πτωχεύουν. Σε άλλες εποχές, οι μετοχές του κλάδου είναι ευαίσθητες στη μορφή που παίρνει η καμπύλη των ομολογιακών αποδόσεων, δηλαδή στο πόσο υψηλότερα ή χαμηλότερα κινούνται οι μακροπρόθεσμες αποδόσεις των ομολόγων σε σύγκριση με τα overnight επιτόκια.

Στάθμιση

Συνήθως οι ανεστραμμένες καμπύλες, οι οποίες είναι κακές για τις τράπεζες, είναι επίσης και προάγγελος ύφεσης. Αλλά οι επενδυτές ποντάρουν ότι αυτή τη φορά τα πράγματα είναι διαφορετικά και ότι οι ανεστραμμένες καμπύλες των περασμένων δύο ετών δεν προαναγγέλλουν προβλήματα.

Αν αφαιρέσουμε τους κλάδους της ενέργειας, των χρηματοοικονομικών και της τεχνολογίας και χρησιμοποιήσουμε ίση στάθμιση για κάθε κλάδο, οι τίτλοι των κυκλικών κλάδων πάνε όντως πολύ καλά, υπεραποδίδοντας των τίτλων των αμυντικών κλάδων κατά περίπου 6% στο διάστημα των προηγούμενων τεσσάρων εβδομάδων – το μεγαλύτερο ποσοστό σε τόσο μικρό χρονικό διάστημα από τη φούσκα των αρχών του 2021. Αυτό ταιριάζει με τα οικονομικά στοιχεία που ανακοινώνονται βελτιωμένα και με τη μείωση επιτοκίων της Fed σε περιβάλλον μιας ικανοποιητικής οικονομίας.

Ωστόσο, τα τόσα παιχνίδια με τα στοιχεία με ζαλίζουν. Οι απλοί δείκτες με στάθμιση ως προς την αγοραία αξία των κυκλικών ή των αμυντικών κλάδων δείχνουν μια πολύ μικρότερη άνοδο, σε καμιά περίπτωση τόσο μεγάλη όσο το άλμα του καλοκαιριού που προκάλεσε ο τεχνολογικός κλάδος – αλλά αυτό είχε προφανώς περισσότερο σχέση με την τεχνητή νοημοσύνη παρά με την οικονομία.

Η απόδοση

Η Goldman Sachs προσπαθεί να μετρήσει την απόδοση των κυκλικών τίτλων εξετάζοντας την ευαισθησία κάθε τίτλου στις εκτιμήσεις για την οικονομική ανάπτυξη, αγνοώντας τους κλάδους. Και πάλι, οι τίτλοι κυκλικών επιχειρήσεων εμφάνισαν ισχυρή απόδοση το καλοκαίρι, καθώς η τεχνητή νοημοσύνη έδωσε ώθηση στον κλάδο της τεχνολογίας. Δεν υπάρχει τέλειο μέτρο αναφοράς.

Οι επενδυτές που θέλουν να τηρήσουν αμυντική στάση μπορούν να εξακολουθήσουν να αγοράζουν τίτλους βασικών καταναλωτικών αγαθών ή απλώς να μειώσουν τη θέση τους σε μετοχές και να προτιμήσουν τους ομολογιακούς τίτλους.

Στο μεταξύ, όσοι είναι αισιόδοξοι για την πορεία των αγορών μπορούν να προσπεράσουν το επίπεδο των κλάδων και να αγοράσουν μετοχές εταιρειών που εμπορεύονται πραγματικά μη βασικά καταναλωτικά αγαθά, όπως είναι τα ταξίδια και ο τουρισμός, ο τζόγος ή τα είδη πολυτελείας. Ωστόσο, οι αντικρουόμενες τάσεις που φέρνουν η τεχνολογία και ο πόλεμος καθιστούν ανόητο στους επόμενους μήνες να επιλέγουμε κλάδους μετοχών με κριτήριο τις κυκλικές ή τις αμυντικές συμπεριφορές που παραδοσιακά εμφανίζουν.