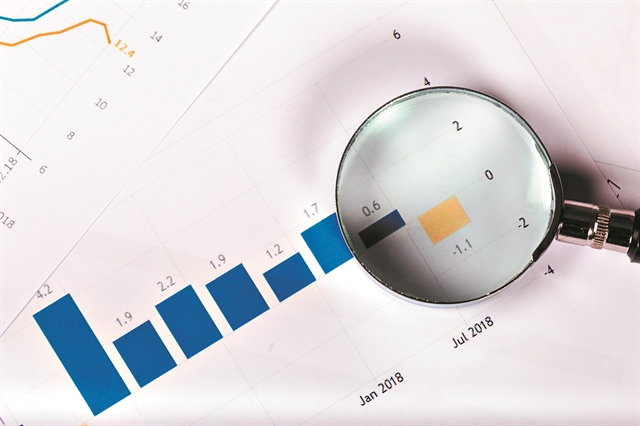

Χρονιά χαμηλών επιτοκίων θα είναι και το 2019 για τα κλασικά καταθετικά προϊόντα. Οι τράπεζες στο πλαίσιο της πολιτικής συγκράτησης των εξόδων για τόκους αναμένεται να μειώσουν ακόμα περισσότερο τις αποδόσεις των λογαριασμών προθεσμίας, ενώ μεμονωμένες προς τα κάτω αναπροσαρμογές θα υπάρξουν και στα προγράμματα πρώτης ζήτησης (Ταμιευτήριο, τρεχούμενοι λογαριασμοί). Αυτό σημαίνει ότι η καθαρή απόδοση των επιλογών που δεν συνεπάγονται ανάληψη ρίσκου θα παραμείνει σε αρνητικά επίπεδα, με δεδομένες τις εκτιμήσεις για διατήρηση του πληθωρισμού πάνω από το 1% το επόμενο 12μηνο. Με βάση τα τελευταία διαθέσιμα στοιχεία, το μέσο επιτόκιο των νέων λογαριασμών προθεσμίας διαμορφώνεται λίγο χαμηλότερα από το 0,60%, ενώ στις καταθέσεις μιας ημέρας βρίσκεται στο 0,09%, παραμένοντας σταθερό σε όλη τη διάρκεια του 2018.

Κάτω από το 0,50%

Τραπεζικές πηγές σημειώνουν ότι εφέτος θα υπάρξει νέα μείωση των αποδόσεων στις προθεσμιακές καταθέσεις, η οποία μπορεί να ξεπεράσει ακόμα και τις 10-15 μονάδες βάσης. Δηλαδή, το ονομαστικό ετησιοποιημένο κέρδος για τους καταθέτες θα υποχωρήσει κάτω από το 0,50%, για πρώτη φορά μετά την ένταξη της Ελλάδας στην ευρωζώνη.

Μια εναλλακτική για όσους δεν επιθυμούν την ανάληψη ρίσκου αποτελούν οι λογαριασμοί προθεσμίας που είναι συνδεδεμένοι με τα προγράμματα επιβράβευσης καρτών. Στην προκειμένη περίπτωση, ο αποταμιευτής εκτός από τόκους λαμβάνει και ανταμοιβή σε είδος, την οποία μπορεί να εξαργυρώσει στους συνεργάτες κάθε τράπεζας, αποκτώντας αγαθά και υπηρεσίες με έκπτωση ή εντελώς δωρεάν. Επιπλέον, η ανταμοιβή σε είδος δεν επιβαρύνεται με τον φόρο του 15% που ισχύει για τους τόκους, αυξάνοντας το τελικό κέρδος.

Με τον τρόπο αυτόν και ανάλογα με την αξιοποίηση της επιβράβευσης, η τελική, μετά από φόρους καθαρή απόδοση μπορεί να ξεπεράσει ακόμα και το 1%, παρότι τα επιτόκια της συγκεκριμένης κατηγορίας είναι χαμηλότερα έως και 35% σε σχέση με τα αντίστοιχα των κλασικών προθεσμιακών.

Οι επενδυτικές επιλογές

Επιλογή χωρίς ρίσκο αποτελούν και τα προγράμματα εγγυημένου κεφαλαίου που προσφέρουν ανά τακτά χρονικά διαστήματα οι τράπεζες. Μέσω αυτών ο καταθέτης εξασφαλίζει μια ελάχιστη απόδοση, λίγο χαμηλότερη ή εφάμιλλη των προθεσμιακών καταθέσεων, και προσδοκά σε επιπλέον ετησιοποιημένο κέρδος της τάξης του 1,30%-1,50% ανάλογα με την πορεία ενός δείκτη αναφοράς. Π.χ. της ισοτιμίας ευρώ – δολαρίου ή της διεθνούς τιμής του πετρελαίου.

Οσοι όμως επιζητούν μια υψηλότερη απόδοση, θα πρέπει αναγκαστικά να αναλάβουν ρίσκο. Με δεδομένα τα capital controls, που θα συμπληρώσουν το καλοκαίρι του 2019 τέσσερα χρόνια από την αρχική επιβολή τους, οι άμεσες τοποθετήσεις σε αξίες του εξωτερικού είναι αδύνατες. Εκτός κι αν τα χρήματα προέρχονται από τραπεζικούς λογαριασμούς ή άλλα επενδυτικά μέσα εκτός Ελλάδος.

Για όσους πάντως διαβλέπουν ευκαιρίες εκτός συνόρων και διατηρούν παλαιό χρήμα στις ελληνικές τράπεζες, υπάρχει πληθώρα αμοιβαίων κεφαλαίων με θεματοφυλακή στη χώρα μας. Μέσω αυτών ο καθένας μπορεί να βρει τον συνδυασμό κινδύνου – δυνητικής απόδοσης που ταιριάζει στο προφίλ του και να δοκιμάσει την τύχη του στις διεθνείς αγορές.