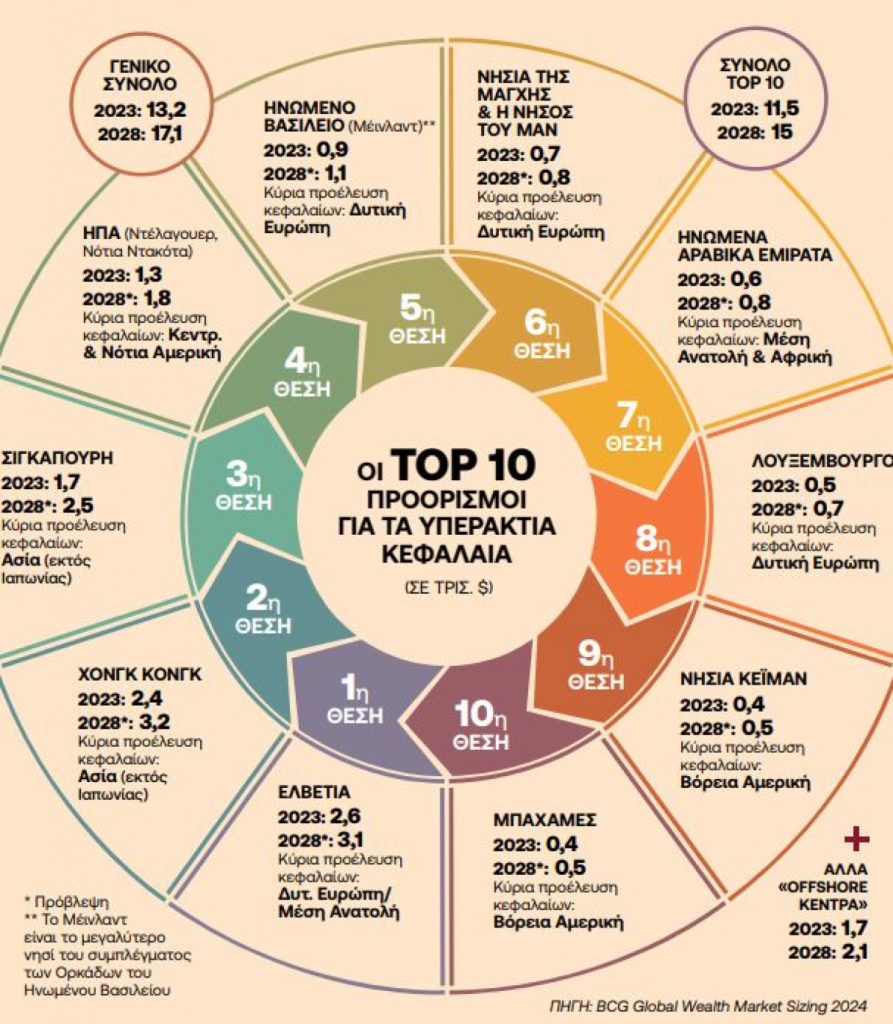

Υπεράκτιος πλούτος συνολικού ύψους 13,2 τρισ. δολαρίων, αυξημένος κατά 5,3% το τελευταίο 12μηνο, βρίσκεται «κρυμμένος» στα μεγαλύτερα «offshore διασυνοριακά κέντρα» του πλανήτη, σύμφωνα με έρευνα που δημοσιοποίησε πριν από λίγες ημέρες η Boston Consulting Group (BCG). Μόνο ο πλούτος στα «τοπ 10 offshore κέντρα» κυμαίνεται στα 11,5 τρισ. δολ., εκ των οποίον τα 2,6 τρισ. είναι τοποθετημένα στην Ελβετία, το offshore banking της οποίας προσελκύει κυρίως κεφάλαια από τη Δυτική Ευρώπη, αλλά και από τη Μέση Ανατολή, η οποία έως το 2028 θα χάσει την πρώτη θέση από το Χονγκ Κονγκ (σήμερα είναι τοποθετημένα εκεί 2,4 τρισ. δολάρια), το οποίο αναμένεται να προσελκύσει 3,2 τρισ. υπεράκτιο πλούτο έναντι 3,1 τρισ. της Ελβετίας αντίστοιχα.

Το τελευταίο 12μηνο πάντως οι εισροές κεφαλαίων στο Χονγκ Κονγκ από την Κίνα περιορίστηκαν, αυξάνοντας τις πιθανότητες αμφισβήτησής του μακροπρόθεσμα από τη Σιγκαπούρη, η οποία αναμένεται να επωφεληθεί επίσης από την άνοδο του πλούτου στις χώρες της Ασίας και του Ειρηνικού αλλά και από τον ρόλο της ως πύλης των διασυνοριακών κεφαλαίων για την Ασία, προσελκύοντας 2,4 τρισ. υπεράκτια κεφάλαια έως το 2028 από 1,7 τρισ. δολάρια σήμερα.

Η «νέα Ελβετία»

Οι ΗΠΑ με 1,3 τρισ. δολάρια καταλαμβάνουν σήμερα την 4η θέση, ενώ για ορισμένους αποτελούν τη «νέα Ελβετία», κάτι που είναι εμφανές π.χ. με τις σκοτεινές εταιρείες-βιτρίνες στο Ντέλαγουερ και τα trusts της Πολιτείας της Νότιας Ντακότα, που προσελκύει σημαντικά υπεράκτια κεφάλαια κυρίως από τη Λατινική Αμερική. Σήμερα μπορεί κανείς να δημιουργήσει έναν φορολογικό «παράδεισο» για επιχειρήσεις στο Ντέλαγουερ (που αποτελεί και πόλο έλξης για σύσταση νεοφυών εταιρειών), το οποίο δεν υποχρεώνει τους συναλλασσομένους σε καταβολή του state corporate income tax, όταν δεν ασκείται εμπορική δραστηριότητα στην εν λόγω Πολιτεία. Ομως, επιβάλλεται φόρος franchise tax, ανεξαρτήτως συναλλαγών εντός ή εκτός των ορίων της Πολιτείας, ο οποίος για τις νέες εταιρείες ανέρχεται σε περίπου 300 δολ. ετησίως. Ο federal income tax υπολογίζεται ως ποσοστό επί των ετήσιων εσόδων της εταιρείας.

Στην 5η θέση, με 900 δισ. υπεράκτιο πλούτο, εντοπίζεται το Μέινλαντ, το μεγαλύτερο νησί του συμπλέγματος των Ορκάδων του Ηνωμένου Βασιλείου, ενώ στην 6η θέση με 700 δισ. δολ. τα Νησιά της Μάγχης και η νήσος του Μαν, τα οποία αναμένεται να χάσουν τη θέση τους ως το 2028 από τα Ηνωμένα Αραβικά Εμιράτα τα οποία μετά από αυξημένες εισροές από τη Σαουδική Αραβία και άλλες χώρες της Μέσης Ανατολής καταλαμβάνουν σήμερα με 600 δισ. δολ. την 7η θέση. Το «τοπ 10» συμπληρώνουν το Λουξεμβούργο με 500 δισ. δολ., τα Νησιά Κέιμαν με 400 δισ. δολ. και οι Μπαχάμες με 400 δισ. δολ. επίσης.

Το οικοσύστημα των offshore είναι, όπως λέγεται, από τον αρχικό του σχεδιασμό, διαβολικά περίπλοκο. Από τη δεκαετία του 1960, πάντως, τότε που υπήρχαν μόλις 12 υπεράκτιοι προορισμοί, η παγκόσμια βιομηχανία του «offshore πλούτου» έχει επεκταθεί δραματικά, καθώς σήμερα εκτιμάται πως υπάρχουν πάνω από 100 προορισμοί υπεράκτιων κεφαλαίων, οι οποίοι λειτουργούν και ως συγκοινωνούντα δοχεία μέσω δικτύων που υποβοηθούν στις ροές του χρήματος, ενώ με βάση υπολογισμούς του Tax Justice Network, οι απώλειες από τον υπεράκτιο πλούτο των πλουσίων σε φορολογικά έσοδα για τις κυβερνήσεις κυμαίνονται στα 4,8 τρισ. δολ. σε ορίζοντα 10ετίας.

Από την άλλη πλευρά, από άτυπες έρευνες που έχουν πραγματοποιήσει κατά καιρούς τα τμήματα διαχείρισης πλούτου ελβετικών τραπεζών, αλλά και σύμφωνα με τους καθηγητές Γκάμπριελ Ζούκμαν (Πανεπιστήμιο Μπέρκλεϊ), Ανέτε Αλσταντσέτερ (Νορβηγικό Πανεπιστήμιο Επιστημών Ζωής – NMBU), Νιλς Γιόχανσεν (Πανεπιστήμιο της Κοπεγχάγης), τα μη καταγεγραμμένα ελληνικών συμφερόντων κεφάλαια που βρίσκονται τοποθετημένα σε διάφορα ισχυρά υπεράκτια κέντρα κυμαίνονται στα 140 δισ. ευρώ.

Η λίστα της ΑΑΔΕ

Σημειώνεται πως η λίστα με τους «φορολογικούς παραδείσους» της Ανεξάρτητης Αρχής Δημοσίων Εσόδων (ΑΑΔΕ) περιλαμβάνει σήμερα 42 κράτη, κάτι που πρακτικά σημαίνει πως οποιαδήποτε συναλλαγή με αυτά μπαίνει στο «μικροσκόπιο» του φοροελεγκτικού μηχανισμού κάθε φορά που αναζητούνται περιπτώσεις μαύρου χρήματος.

Ειδικότερα, η εν λόγω λίστα έχει ως εξής:

- Αγιος Ευστάθιος,

- Αλβανία,

- Ανατολικό Τιμόρ,

- Ανγκουίλα,

- Ανδόρρα,

- Βανουάτου,

- Βερμούδες,

- Βόρεια Μακεδονία,

- Βοσνία-Ερζεγοβίνη,

- Βουλγαρία,

- Βρετανικές Παρθένοι Νήσοι,

- Γιβραλτάρ,

- Γκέρνσεϊ,

- Ηνωμένα Αραβικά Εμιράτα,

- Ιρλανδία,

- Κατάρ,

- Κιργιστάν,

- Κόσοβο,

- Κύπρος,

- Λιχτενστάιν,

- Μακάο,

- Μαλδίβες,

- Μαυροβούνιο,

- Μολδαβία,

- Μογγολία,

- Μονακό,

- Μπαρμπάντος,

- Μπαχάμες,

- Μπαχρέιν,

- Μπελίζ,

- Μπονέρ,

- Νήσοι Κέιμαν,

- Νήσοι Μάρσαλ,

- Νήσοι Τερκς και Κάικος,

- Νήσος του Μαν,

- Ουγγαρία,

- Παραγουάη,

- Σάμπα,

- Σαουδική Αραβία,

- Τζέρσεϊ,

- Τουρκμενιστάν.

Η απορωσοποίηση της κυπριακής οικονομίας

Η συζήτηση για την απορωσοποίηση της κυπριακής οικονομίας και τον τρόπο με τον οποίο μετασχηματίστηκε άρδην το οικονομικό αποτύπωμα ρώσων και ρωσόφωνων υπηκόων στην Κύπρο απετέλεσε αντικείμενο μελέτης που παρουσιάστηκε προσφάτως από τη δεξαμενή σκέψης PACE (Center for Analysis and Strategies in Europe). Στην Κύπρο το ιστορικό αποτύπωμα των ρωσικών κοινοτήτων ανάγεται στις αρχές του ’90, όταν κατέκλυσαν το νησί λόγω των φορολογικών του ιδιαιτεροτήτων και του offshore χαρακτήρα της οικονομίας, χαρακτηρίζοντάς την μάλιστα ως το πιο «ρωσοποιημένο» κράτος της ΕΕ, όπου σε επίπεδο αριθμών το 6% σχεδόν του πληθυσμού είναι ρωσικής καταγωγής.

H έκθεση επισημαίνει ότι παλαιότερες εταιρείες ρωσικών συμφερόντων, που συνδέθηκαν με ρώσους ολιγάρχες ή απευθείας με το Κρεμλίνο, πλέον δεν λειτουργούν ή επαναπατρίστηκαν, ουσιαστικά, στις offshore οικονομικές ζώνες, που δημιούργησε ο ρώσος πρόεδρος μετά το 2020, προκειμένου να ελέγξει τη ρωσική οικονομική δραστηριότητα στο εξωτερικό. Αναφέρεται συγκεκριμένα σε εταιρείες όπως η FixPrice, η United Medical Group, η Etalon Group και η TCS Group Holding, που για πολλά χρόνια είχαν ισχυρό αποτύπωμα και στην Κύπρο μέσω τοπικών εταιρειών, που σήμερα έχουν κλείσει και καταλήγει στο συμπέρασμα ότι η τάση πλέον στην Κύπρο είναι η ίδρυση εταιρειών τεχνολογίας που έχουν «υγιέστερο» προφίλ.

Η μελέτη αναλύει τη μετατροπή μέρους της κυπριακής οικονομίας μετά το 2022 και τη ρωσική εισβολή στην Ουκρανία σε κόμβο για υπηρεσίες τεχνολογίας, ΙΤ και επικοινωνίες και την αύξηση της τάσης προσέλκυσης ρώσων και ρωσόφωνων επαγγελματιών. Η εισβολή της Ρωσίας στην Ουκρανία υπήρξε καθοριστική για τον επαναπατρισμό στην Κύπρο ρωσικών, ουκρανικών και λευκορωσικών συμφερόντων εταιρειών, με το 2022 να αυξάνονται κατά 63% οι ρώσοι επαγγελματίες τεχνολογίας στην Κύπρο και κατά 76% οι αντίστοιχοι από τη Λευκορωσία. Η επιτυχία του μοντέλου προσέλκυσης ρώσων τεχνολογικών «μετοίκων», που οφείλεται εν πολλοίς στον κομβικό ρόλο που διαδραμάτισε ένα πιο υγιές πλαίσιο κινήτρων, είχε ως αποτέλεσμα η Κυπριακή Δημοκρατία να κερδίσει αναπτυξιακά επί του ΑΕΠ της (5,1% για το 2022 και 2,5% για το 2023, με τα εν λόγω ποσοστά να αποτελούν ρεκόρ εντός ευρωζώνης), ενώ οι προοπτικές για το 2024 είναι ακόμη πιο αισιόδοξες.