Σε «one stop shop» για την ικανοποίηση κάθε ανάγκης μετεξελίσσονται οι τράπεζες, υιοθετώντας ένα νέο μοντέλο λειτουργίας, στο οποίο κυρίαρχο ρόλο παίζει η διάθεση προϊόντων και υπηρεσιών τρίτων εταιρειών. Πρόκειται για βασική πλέον πτυχή του επιχειρησιακού τους σχεδιασμού, η επιτυχής εφαρμογή του οποίου αποτελεί συνθήκη αναγκαία για την επίτευξη των στόχων για την κερδοφορία.

Ειδικά στο τρέχον περιβάλλον αποκλιμάκωσης των επιτοκίων, που αναπόφευκτα θα προκαλέσει πίεση στο καθαρό εισόδημα από τόκους, η ενίσχυση των εσόδων από μη τοκοφόρες εργασίες καθίσταται πιο επίκαιρη από ποτέ.

Το μήνυμα

Οπως χαρακτηριστικά σημειώνει τραπεζική πηγή, «το μήνυμα που θέλουμε να στείλουμε προς πάσα κατεύθυνση είναι ότι δεν είμαστε μόνο “banks”, αλλά προσφέρουμε και κάθε δυνατή λύση για την υλοποίηση των σχεδίων, προσωπικών ή επαγγελματικών, των πελατών μας». Μόνο τυχαίο δεν είναι το γεγονός ότι ο όμιλος Πειραιώς αφαίρεσε στο πρόσφατο rebranding τη λέξη «Τράπεζα» από το λογότυπό του, ενώ εδώ και μερικά χρόνια το μότο στις βιτρίνες των καταστημάτων της Eurobank αναφέρει «Τραπεζικές και Ασφαλιστικές Υπηρεσίες».

Τα αποτελέσματα

Στόχο αυτής της στρατηγικής αποτελεί η αύξηση της συμμετοχής των προμηθειών στα συνολικά έσοδα των τραπεζών. Με τον τρόπο αυτόν θα ενισχύσουν την οργανική τους κερδοφορία, χωρίς την αύξηση του σταθμισμένου στον κίνδυνο ενεργητικού και τη χρήση των κεφαλαίων τους. Ως αποτέλεσμα αυξάνεται η αποδοτικότητα για τους μετόχους τους, δίχως τα ρίσκα που αναλαμβάνονται όταν μεγεθύνονται οι ισολογισμοί μέσω της πιστωτικής επέκτασης. Τα αποτελέσματα είναι ήδη ορατά.

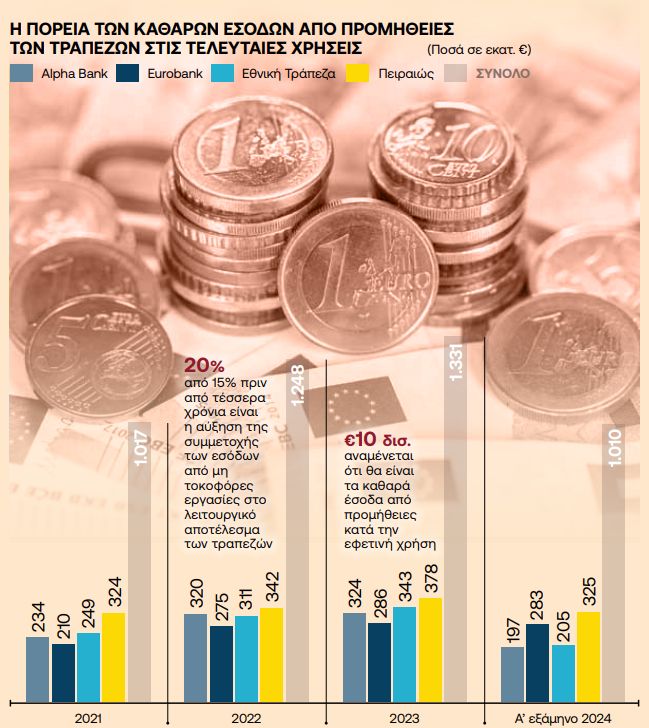

Στη χρήση του 2023 τα καθαρά έσοδα από προμήθειες των τεσσάρων συστημικών ομίλων ανήλθαν στα επίπεδα-ρεκόρ των 9,1 δισ. ευρώ, καταγράφοντας αύξηση κατά 34% ή 2,3 δισ. ευρώ σε σύγκριση με το 2021. Οι επιδόσεις τους σε αυτό το μέτωπο είναι ακόμη καλύτερες την εφετινή χρονιά, με τα σχετικά μεγέθη να ξεπερνούν με άνεση τα 10 δισ. ευρώ, καθώς ήδη στο πρώτο μισό του 2024 ανήλθαν στα 5,4 δισ. ευρώ. Αυξήθηκε έτσι η συμμετοχή των καθαρών εσόδων από προμήθειες επί του συνολικού λειτουργικού εισοδήματος κοντά στο 20%, από 15% μέχρι πριν από λίγα χρόνια.

Η απόσταση πάντως που τις χωρίζει από τον μέσο όρο του 30% περίπου στη ζώνη του ευρώ είναι ακόμη σημαντική. Στόχο των διοικήσεών τους αποτελεί το κλείσιμο αυτής της ψαλίδας σταδιακά μέσα στα επόμενα χρόνια. Για τον σκοπό αυτόν, τα πιστωτικά ιδρύματα προχωρούν στη διεύρυνση των συνεργασιών τους με εταιρείες τόσο από τον χρηματοοικονομικό τομέα όσο και από άλλους κλάδους, για τη διάθεση προϊόντων και υπηρεσιών έναντι αμοιβής. Οι πιο χαρακτηριστικές περιπτώσεις είναι οι εξής:

- Ασφαλιστικά προϊόντα: Πλέον όλες οι τράπεζες προσφέρουν ασφαλιστικές υπηρεσίες μέσω αποκλειστικών συνεργασιών που έχουν συνάψει με εταιρείες του κλάδου. Με τον τρόπο αυτόν οι πελάτες τους μπορούν να καλύψουν κάθε σχετική ανάγκη απευθείας από την τράπεζά τους.

- Επενδυτικά προϊόντα: Πέραν των επενδυτικών προγραμμάτων που δημιουργούν οι θυγατρικές τους, οι τράπεζες διαθέτουν μέσω του δικτύου τους, ψηφιακού και φυσικού, και προϊόντα τρίτων οίκων, τα οποία διευρύνουν τις επιλογές των πελατών τους στον τομέα της διαχείρισης χαρτοφυλακίου. Ταυτόχρονα, εισέρχονται στο μετοχικό κεφάλαιο fintechs με ειδίκευση στις online επενδύσεις, εντάσσοντας τις σχετικές υπηρεσίες στο digital banking.

- Αναζήτηση στέγης: Στα χαρτοφυλάκια των τραπεζών βρίσκονται αυτή τη στιγμή χιλιάδες ακίνητα που περιήλθαν στην κατοχή τους μέσω πλειστηριασμών. Αυτό το στοκ διατίθεται πλέον από τις ίδιες, οι οποίες λειτουργούν και ως μεσίτες για όσους αναζητούν κατοικίες και ταυτόχρονα χρηματοδοτούν την αγορά τους με στεγαστικά δάνεια.

- Ενεργειακή αναβάθμιση ακινήτων: Τα πιστωτικά ιδρύματα παρέχουν υπηρεσίες συμβουλευτικής σε όσους θέλουν να αναβαθμίσουν το ακίνητό τους. Χαρακτηριστικό παράδειγμα αποτελεί η νέα υπηρεσία συστημικού ομίλου που θα λανσαριστεί σε λίγους μήνες, μέσω της οποίας οι πελάτες του θα έχουν άμεσα στα χέρια τους μία μελέτη για την ενεργειακή αναβάθμιση του σπιτιού τους με τις προτεινόμενες εργασίες. Παράλληλα, η τράπεζα θα προτείνει και συνεργεία που θα τις υλοποιούν και θα τις χρηματοδοτεί με δάνειο.

- Σύνθετα χρηματοοικονομικά προϊόντα: Οι τράπεζες έχουν αρχίσει να προσφέρουν στους πελάτες τους, ειδικά στην επιχειρηματική πίστη, και πιο εξωτικά προϊόντα για την προστασία της χρηματοοικονομικής τους θέσης. Για παράδειγμα, μεγάλη τράπεζα δίνει τη δυνατότητα αντιστάθμισης του κινδύνου αύξησης των ενεργειακών τιμών. Πρόκειται για μία χρήσιμη υπηρεσία, ειδικά για επιχειρήσεις το λειτουργικό κόστος των οποίων εξαρτάται σε μεγάλο βαθμό από τις διακυμάνσεις στην αγορά της ενέργειας.