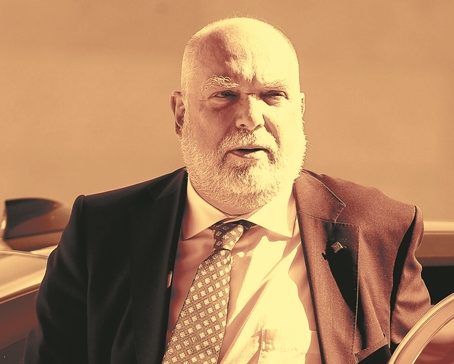

Αποκλείει την έλευση μιας νέας τραπεζικής κρίσης στη συνέντευξή του στο «Βήμα» ο Τόμας Βίζερ, πρώην επικεφαλής του Euroworking Group (EWG), προειδοποιεί όμως για τον κίνδυνο μη προβλέψιμων απειλών που συνδέονται με την ψυχολογία. Ο αμερικανο-αυστριακός οικονομολόγος δηλώνει ότι οι ευρωπαϊκές τράπεζες διαθέτουν ισχυρά επίπεδα κεφαλαίων, ενώ η εποπτεία τους σήμερα δεν συγκρίνεται με το τι ίσχυε δεκαπέντε χρόνια νωρίτερα. Ο Βίζερ, ο οποίος ήταν εντός ενός μικρού κύκλου ευρωπαίων αξιωματούχων που ασχολήθηκαν από κοντά με την ελληνική κρίση χρέους, μιλά επίσης για την ανάγκη επιστροφής σε σφιχτότερη δημοσιονομική πολιτική, ενώ για την Ελλάδα συνιστά μείωση του δημοσίου χρέους μεσοπρόθεσμα.

Η κεφαλαιακή επάρκεια

«Πολλοί αναζητούν μια παταγώδη πτυχή, μια δραματοποίηση του τι έγινε στις ΗΠΑ και στην Ελβετία (με την κατάρρευση της SVB και την εξαγορά της Credit Suisse). Υπάρχει μεγάλη διαφορά μεταξύ της σημερινής πραγματικότητας και αυτής του 2007-2008. Μία από τις μεγαλύτερες διαφορές διεθνώς είναι ότι οι κανόνες για την κεφαλαιακή επάρκεια έχουν αλλάξει σημαντικά και η επάρκεια κεφαλαίων των τραπεζών είναι πολύ καλύτερη από ό,τι ήταν πριν από δεκαπέντε χρόνια. Επιπλέον, οι εποπτικοί μηχανισμοί έχουν αλλάξει τόσο διεθνώς όσο και σε τοπικό επίπεδο.

Οι ΗΠΑ εξαίρεσαν όλες εκτός από τις μεγάλες τράπεζες από πολλούς από τους διεθνείς κανόνες και πληρώνουν το τίμημα. Η μεγάλη διαφορά στην Ευρώπη είναι ότι το 2007 και το 2008 είχαμε έναν μεγάλο αριθμό εθνικών εποπτικών αρχών. Σε καλές εποχές συνεργάζονταν, αλλά σε κακές σταματούσαν την επικοινωνία.

Σήμερα στην ευρωζώνη υπάρχει ο Ενιαίος Εποπτικός Μηχανισμός. Πολλοί υποεκτιμούν πόσο καλύτερη είναι η κατάσταση στην Ευρώπη. Στο παρελθόν χρειαζόταν αρκετός χρόνος για να υπάρξει αντίδραση, σήμερα υπάρχει μεγαλύτερη ενσυναίσθηση έναντι των κινδύνων που τίθενται στο παγκόσμιο χρηματοπιστωτικό σύστημα, ακόμη και αν τα γεγονότα που προκαλούνται λαμβάνουν χώρα σε αρκετή απόσταση από την Ευρώπη.

Οι πολιτικοί σήμερα κατανοούν τα χρηματοπιστωτικά καλύτερα από τους ηγέτες που ήταν στην εξουσία πριν από δεκαπέντε χρόνια. Ομως, ο μεγάλος κίνδυνος που δεν γνωρίζουμε είναι ότι «υπάρχουν άγνωστοι άγνωστοι», όπως είπε ο Ντόναλντ Ράμσφελντ (πρώην υπουργός Αμυνας των ΗΠΑ). Τα οικονομικά είναι πολύ ισχυρότερα, αλλά υπάρχει πάντα η πλευρά της ψυχολογίας, η οποία είναι εντελώς απρόβλεπτη» λέει ο Βίζερ.

Τα κρατικά ομόλογα

Τον ρωτάμε αν το γεγονός ότι η σημαντική αύξηση στο δημόσιο χρέος μετά την πανδημία δημιουργεί κινδύνους για τις τράπεζες, που διακρατούν πλέον μεγαλύτερο αριθμό κρατικών ομολόγων. «Ποιος αμφισβητεί την ποιότητα των γερμανικών ή των αυστριακών, των καναδικών ή των ιαπωνικών κρατικών ομολόγων; Κανείς. Οσον αφορά το χαρτοφυλάκιο των κρατικών ομολόγων στους τραπεζικούς ισολογισμούς αποτελεί εξαιρετικό περιουσιακό στοιχείο εάν διατηρούνται μέχρι τη λήξη τους. Η νομισματική πολιτική και ειδικότερα η πολιτική των επιτοκίων έχει εισαγάγει κάποιες ανισορροπίες στο τμήμα των τραπεζικών ισολογισμών όπου τα κρατικά ομόλογα δεν διατηρούνται μέχρι τη λήξη τους, αλλά πρόκειται για διαφορετικό θέμα» απαντά.

Για την Ελλάδα

Θα μπορούσε η νευρικότητα στα χρηματιστήρια να περάσει στις αγορές ομολόγων με αρνητικές συνέπειες σε χώρες με υψηλό χρέος, είναι η επόμενη ερώτησή μας. Εμφανίζεται ιδιαίτερα καθησυχαστικός για την Ελλάδα: «Πολλές χώρες θα ήταν εξαιρετικά ικανοποιημένες αν είχαν τη δομή ωριμότητας και τη σύνθεση των επιτοκιακών επιβαρύνσεων του ελληνικού κρατικού χρέους. Η Ελλάδα έχει την πιο ευνοϊκή δομή ωριμότητας του δημοσίου χρέους πέρα από το Βατικανό, οπότε δεν χρειάζεται να υπάρχει ανησυχία. Φυσικά το χρέος είναι υψηλό, οπότε θα δούμε σε τι ύψος θα κυμανθεί η έκδοση νέου κρατικού δανεισμού από εδώ και πέρα, οπότε είναι σημαντικό να διαχωρίσουμε μεταξύ υπάρχοντος χρέους και νέου χρέους. Η Ελλάδα είναι σε συγκριτικά ευνοϊκή κατάσταση όσον αφορά την ανάληψη νέου χρέους».

Τα επιτόκια της ΕΚΤ

Πάντως, γενικότερα, λέει ο Βίζερ θα πρέπει να δούμε για όλες τις χώρες ποια θα είναι η δομή τιμολόγησης των κρατικών ομολόγων κατά τη φετινή χρονιά και αργότερα. «Το μεγάλο ερώτημα είναι η πολιτική των επιτοκίων της ΕΚΤ και αν θα υπάρξουν επιπλέον πληθωριστικές πιέσεις. Υπάρχει ένταση όσον αφορά τη νομισματική πολιτική μεταξύ της εντολής για έλεγχο του πληθωρισμού και τον αντίκτυπο της πολιτικής των επιτοκίων στους τραπεζικούς ισολογισμούς. Το γνώριζαν όλοι, αλλά οι εποπτικές αρχές, ιδίως στις ΗΠΑ, κοιμούνταν στο τιμόνι».

Η συζήτησή μας περνά την ευρωπαϊκή δημοσιονομική πολιτική. «Δεν υπάρχει ένα μέγεθος που να ταιριάζει σε όλους ως προς τη δημοσιονομική προσαρμογή που πρέπει να κάνουν οι ευρωπαϊκές χώρες εν όψει της επαναφοράς των δημοσιονομικών κανόνων την επόμενη χρονιά. Αναμφίβολα χρειάζεται ένας βαθμός δημοσιονομικού σφιξίματος. Οι χώρες με υψηλό χρέος, και η Ελλάδα είναι ανάμεσά τους, χρειάζεται να μειώσουν το επίπεδο του δημοσίου χρέους μεσοπρόθεσμα μέσω της δημοσιονομικής πολιτικής. Αλλά κάθε χώρα θα πρέπει να προσαρμοστεί με το δικό της σχέδιο, καθώς οι οικονομίες τους διαφέρουν. Στην Αυστρία, για παράδειγμα, θα πρέπει να υπάρξει μικρότερη επεκτατική δημοσιονομική πολιτική έναντι των γενναιόδωρων μη καλά στοχευμένων μέτρων για την πανδημία και τον πληθωρισμό».

Οι προβλέψεις

«Δεν νομίζω ότι θα υπάρξει συμφωνία για τους νέους δημοσιονομικούς κανόνες εντός της χρονιάς. Αν διαβάσετε προσεκτικά τα συμπεράσματα του πρόσφατου Eco/Fin θα διαπιστώσετε ότι υπάρχει συμφωνία όσον αφορά τα ερωτήματα» λέει ο Βίζερ με τη διεισδυτική εμπειρία που απέκτησε επί σχεδόν μια δεκαετία στο τιμόνι του EWG στα κρίσιμα χρόνια της κρίσης χρέους. Τι προβλέπει; «Δεν θα δούμε ένα σύστημα στο οποίο η Κομισιόν διμερώς συμφωνεί μια πορεία προσαρμογής με κάθε κράτος-μέλος ξεχωριστά. Από την άλλη, δεν θα υπάρχει ένα μέγεθος που να ταιριάζει σε όλους για τη μείωση χρέους. Θα υπάρξει μεγαλύτερη εστίαση σε μεσοπρόθεσμα σημεία αναφοράς δαπανών».

Και μια τελευταία ερώτηση…

{ERT}Ποιες είναι οι εκτιμήσεις σας μετά την αναθεώρηση; {ERT}

«Θα συνεχίσουμε να ζούμε με την ένταση ότι τελικά η δημοσιονομική πολιτική είναι εθνική ευθύνη. Δεν υπάρχει τρόπος να αναγκαστεί νομικά ένα κράτος να κάνει κάτι που δεν έχει πρόθεση. Πρέπει να υπάρχει πειθώ και πίεση της ομάδας, ώστε να κινούνται τα πράγματα προς υπεύθυνη δημοσιονομική πορεία. Ετσι θα μείνει. Αν δείτε τη δημοσιονομική συμπεριφορά της Γαλλίας, επί είκοσι χρόνια δεν έχουν ακολουθήσει τους κανόνες του Συμφώνου Σταθερότητας και Ανάπτυξης με αρνητικές συνέπειες για το ύψος του χρέους. Εναπόκειται σε κάθε κράτος-μέλος να αποφασίσει και το δίλημμα είναι η κοινή ευθύνη έναντι της νομισματικής ένωσης που χρειάζεται μια δημοσιονομική πολιτική που δεν αποσταθεροποιεί την ευρωζώνη συνολικά. Η ένταση θα συνεχίσει να υπάρχει τα επόμενα είκοσι χρόνια».