Αυξάνεται η δύναμη πυρός τουΤαμείου Ανάκαμψης και Ανθεκτικότητας ως προς το δανειοδοτικό του σκέλος, ενώ προ των πυλών βρίσκεται ο σχεδιασμός νέων εγγυοδοτικών εργαλείων για τη χρηματοδότηση των επιχειρήσεων με χαμηλά επιτόκια.

Σύμφωνα με τραπεζικές πηγές τον Σεπτέμβριο αναμένεται να κλειδώσει η μεταφορά προς τη δράση «Ελλάδα 2.0», κονδυλίων ύψους 3 έως 5 δισ. ευρώ από το κοινοτικό πρόγραμμα ενίσχυσης της ενεργειακής αυτονομίας της Ευρώπης με την κωδική ονομασία «REPower EU».

Αρχές του φθινοπώρου θα ξεκινήσει και η συζήτηση για τη μετατροπή σε εγγυήσεις ενός μέρους των 4,5 δισ. ευρώ που διαχειρίζεται η Ευρωπαϊκή Τράπεζα Επενδύσεων στο πλαίσιο του ΤΑΑ για την παροχή χαμηλότοκης ρευστότητας στο εγχώριο επιχειρείν. Πρόκειται για μια «λευκή τρύπα» ικανή να ενισχύσει σημαντικά τις χρηματοδοτικές ροές προς τον ιδιωτικό τομέα.

Ωθηση στην ανάπτυξη

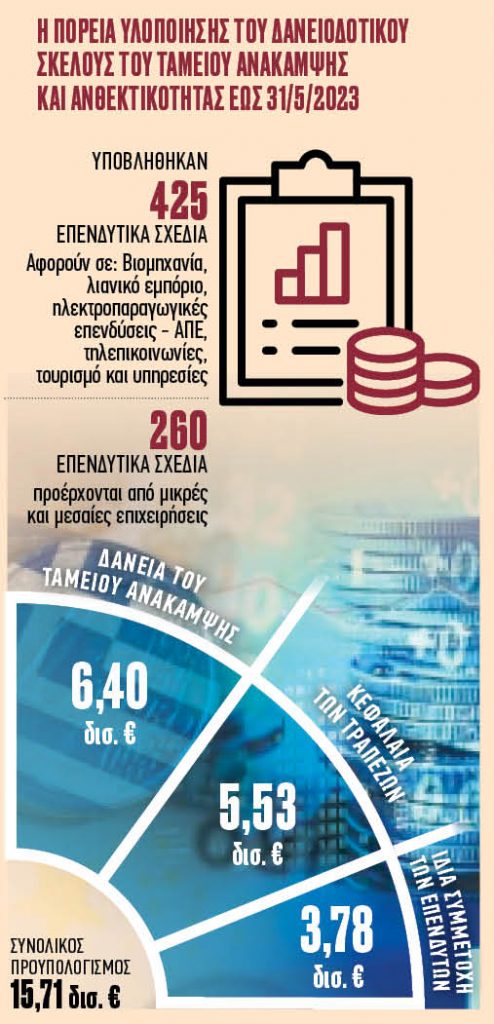

Γενικός διευθυντής συστημικού ομίλου κάνει λόγο για δύο εξελίξεις που θα δώσουν σημαντική ώθηση στους αναπτυξιακούς ρυθμούς της χώρας. Οπως επισημαίνει, ο τρόπος λειτουργίας των δανείων του ΤΑΑ έχει γίνει απολύτως κατανοητός από την αγορά και από εδώ και στο εξής αναμένεται σημαντική επιτάχυνση των εκταμιεύσεων. Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία (τέλος Μαΐου 2023), έχουν υποβληθεί συνολικά 425 επενδυτικά σχέδια, συνολικού προϋπολογισμού 15,71 δισ. ευρώ, τα οποία χρηματοδοτούνται ως εξής: 6,4 δισ. ευρώ από τους πόρους του ΤΑΑ, 5,53 δισ. ευρώ από κεφάλαια των τραπεζών και 3,78 δισ. ευρώ από ιδία συμμετοχή των επενδυτών. Από αυτά έχουν υπογραφεί 178 συμβάσεις για έργα ύψους 6,82 δισ. ευρώ, με ελκυστικούς όρους: μεσοσταθμικό επιτόκιο 2% και διάρκεια αποπληρωμής τα 13 έτη.

«Η ζήτηση για τα δάνεια του Ταμείου θα σημειώσει άνοδο τα επόμενα χρόνια» εκτιμά επικεφαλής επιχειρηματικής πίστης πιστωτικού ιδρύματος. Στο πλαίσιο αυτό, είναι πολύ σημαντικό να αυξηθούν οι πόροι των αναπτυξιακών προγραμμάτων για τη χρηματοδότηση έργων και την παροχή κεφαλαίου κίνησης στους πελάτες μας».

Τα νέα πακέτα

Προς αυτή την κατεύθυνση, τονίζει, έως το τέλος του 2023 θα υπάρξει διεύρυνση των κονδυλίων που διαχειρίζονται οι τράπεζες με τους ακόλουθους τρόπους:

Δάνεια ΤΑΑ: Τον Σεπτέμβριο αναμένεται να κλείσει η διαπραγμάτευση με την ΕΕ που θα ανοίξει τον δρόμο για την αξιοποίηση των πόρων του προγράμματος REPower EU για την παροχή χρηματοδότησης σε ελληνικές επιχειρήσεις μέσω του δανειοδοτικού σκέλους του ΤΑΑ. Εκτιμάται ότι ένα ποσό της τάξης των 3 – 5 δισ. ευρώ θα προστεθεί στα σχετικά κονδύλια, τα οποία θα αυξηθούν στη ζώνη των 17 δισ. ευρώ. Θα διατεθούν με τους ίδιους όρους, ενώ πιθανή θεωρείται μία μικρή παράταση της περιόδου υποβολής των αιτημάτων. Οι πρόσθετες επενδύσεις θα μπορούσαν να ξεπεράσουν ακόμη και τα 10 δισ. ευρώ μέσω της τραπεζικής μόχλευσης.

Πιθανές αλλαγές ενδεχομένως να υπάρξουν και στην ποσόστωση που ισχύει για την κατανομή των δανείων στους 4 πυλώνες του προγράμματος. Κι αυτό διότι το υποχρεωτικό μερίδιο που αφορά τον Ψηφιακό Μετασχηματισμό εκτιμάται ότι δύσκολα θα καλυφθεί.

Οπως επισημαίνουν τραπεζικοί κύκλοι, τα σχετικά έργα επικεντρώνονται κυρίως στον τομέα των οπτικών ινών, ενώ άλλες δράσεις υλοποιούνται μέσω προγραμμάτων επιδότησης, που συνεχίζουν να προκηρύσσονται. Ως εκ τούτου, τονίζουν οι ίδιες πηγές, είναι εύλογη η μείωση του ποσοστού των επενδύσεων της κατηγορίας. Εκτιμούν ότι οι όποιες αλλαγές θα αποφασιστούν έως το τέλος του 2025.

Εγγυοδοτικά εργαλεία: Η Ευρωπαϊκή Τράπεζα Επενδύσεων διαχειρίζεται σήμερα περί τα 4,5 δισ. ευρώ από τα δάνεια του ΤΑΑ. Ωστόσο, από τον Σεπτέμβριο θα ξεκινήσει η συζήτηση για την αξιοποίησή τους ως εγγυήσεων, προς την κατεύθυνση λανσαρίσματος νέων χρηματοδοτικών λύσεων, τις οποίες θα διαθέτουν οι εμπορικές τράπεζες στην αγορά.

Προς το παρόν δεν μπορούν να γίνουν ασφαλείς προβλέψεις για το ύψος των πόρων που θα ανακατανεμηθούν. «Μπορεί να είναι 500 εκατ. ευρώ, μπορεί να είναι και 3 δισ. ευρώ.

Αυτό αναμένεται να ξεκαθαρίσει έως και το τέλος του 2023» σημειώνουν τραπεζικά στελέχη. Οπως λένε, τα εργαλεία που θα σχεδιαστούν και θα τεθούν στη διάθεση των επιχειρήσεων τέλη 2023 – αρχές 2024 θα έχουν κατά πάσα πιθανότητα τις ακόλουθες μορφές:

Πρώτον, δάνεια εγγυημένα σε ένα μεγάλο ποσοστό, ακόμη και 70%, τα οποία θα απευθύνονται σε μεγάλες επιχειρήσεις και ενδεχομένως θα αφορούν και «μπουτίκ» δράσεις, όπως για παράδειγμα ό,τι έχει να κάνει με την καινοτομία. Με τον τρόπο αυτόν ανά 1 δισ. ευρώ εγγυήσεων οι χορηγήσεις της κατηγορίας θα μπορούσαν να φτάσουν τα 1,5 δισ. ευρώ.

Δεύτερον, δάνεια με υψηλή εγγύηση, αλλά με πλαφόν επί του συνολικού της ύψους, τα οποία θα κατευθυνθούν για τη χρηματοδότηση μικρομεσαίων επιχειρήσεων. Στην προκειμένη περίπτωση, αν το ποσό της εγγύησης ανέλθει σε 1 δισ. ευρώ, οι συνολικές χρηματοδοτήσεις είναι πιθανό να προσεγγίσουν ακόμη και τα 5 δισ. ευρώ, με τις τράπεζες σε αυτή την περίπτωση να αναλαμβάνουν ένα μεγάλο μέρος του πιστωτικού κινδύνου.

Πόροι από το Ευρωπαϊκό Ταμείο Εγγυήσεων: Μέχρι το τέλος Σεπτεμβρίου οι ελληνικές τράπεζες θα λανσάρουν νέα εγγυοδοτικά προγράμματα δανειοδότησης για τις επιχειρήσεις, με την υποστήριξη του Ευρωπαϊκού Ταμείου Εγγυήσεων (EIF). Σύμφωνα με πληροφορίες, τα δάνεια της κατηγορίας θα πρέπει να κατευθυνθούν σε συγκεκριμένους τομείς, με έμφαση σε πράσινες και ψηφιακές επενδύσεις.

Ταμείο ρευστότητας: Την περασμένη εβδομάδα συμφωνήθηκε η ανακατανομή πόρων μεταξύ των τριών δράσεων του Business Growth Fund προκειμένου να ενισχυθούν οι πόροι του Ταμείου Ρευστότητας Επιχειρήσεων, καθώς λόγω της μεγάλης απήχησής του τα κεφάλαια είχαν εξαντληθεί. Με την τελευταία συμφωνία το Ταμείο, που παρέχει κεφάλαιο κίνησης με δυνατότητα επιδότησης επιτοκίου για δύο χρόνια για επιχειρήσεις που δεν είχαν συμμετάσχει στο παρελθόν σε προγράμματα της Ελληνικής Αναπτυξιακής Τράπεζας, είναι πάλι διαθέσιμο. Οι πόροι του αυξήθηκαν κατά 54 εκατ. ευρώ, που σημαίνει ότι το πρόσθετο διαθέσιμο χαρτοφυλάκιο του προγράμματος ανέρχεται στα 129,6 εκατ. ευρώ.

Επιτάχυνση πιστωτικής επέκτασης στο β’ εξάμηνο

Σταθεροποιητικές τάσεις επικράτησαν στην εγχώρια αγορά δανείων στο πρώτο εξάμηνο του 2023. Πρόκειται για μία εξέλιξη που συνδέεται ευθέως με τις αυξημένες πρόωρες αποπληρωμές που κορυφώθηκαν στο πρώτο τετράμηνο της χρονιάς, μετά τις διαδοχικές αυξήσεις επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ). Πρόκειται κυρίως για μεγάλες επιχειρήσεις με πλεονάζουσα ρευστότητα, που μείωσαν με τον τρόπο αυτόν το κόστος εξυπηρέτησης του τραπεζικού τους χρέους. Επιπλέον, επιβαρυντικά στη ζήτηση για νέες χρηματοδοτήσεις λειτούργησε η πολιτική αβεβαιότητα πριν από τις πρώτες βουλευτικές εκλογές, τον περασμένο Μάιο. Με αυτά τα δεδομένα, οι τράπεζες προχώρησαν σε υποβάθμιση των στόχων τους για την πιστωτική επέκταση του 2023. Πάντως, σύμφωνα με τις παρουσιάσεις των οικονομικών καταστάσεων β΄ τριμήνου στους αναλυτές την περασμένη εβδομάδα, η πιστωτική επέκταση θα επιταχυνθεί στο δεύτερο μισό της χρονιάς, με καταλύτες το Ταμείο Ανάκαμψης και τα αναπτυξιακά προγράμματα της Ελληνικής Αναπτυξιακής Τράπεζας.