Αισιοδοξία ότι και το 2023 θα είναι μια χρονιά υψηλής πιστωτικής επέκτασης, παρά την επιβράδυνση των ρυθμών μεγέθυνσης του ΑΕΠ και κόντρα στις αυξητικές τάσεις στο κόστος δανεισμού, επικρατεί στις τραπεζικές διοικήσεις. Το 2022 αιχμή του δόρατος αποτέλεσε αναμφίβολα η επιχειρηματική πίστη. Η άνοδος των επενδύσεων και των αναγκών σε κεφάλαιο κίνησης οδήγησε τα υπόλοιπα των δανείων της κατηγορίας υψηλότερα κατά τουλάχιστον 8 δισ. ευρώ σε σχέση με το τέλος του 2021. Και αυτό παρά το γεγονός ότι προς το παρόν οι εκταμιεύσεις στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ) είναι ακόμη εξαιρετικά χαμηλές.

Οι νέες χορηγήσεις

Ισχυρές επιδόσεις αναμένει ο γενικός διευθυντής συστημικού ομίλου και για τη νέα χρήση, εκτιμώντας ότι η αύξηση των δανειακών υπολοίπων θα κινηθεί στη ζώνη των 6-7 δισ. ευρώ. Από αυτά, ένα σημαντικό ποσοστό της τάξης του 15%-20% θα προέλθει από εκταμιεύσεις στο πλαίσιο του δανειοδοτικού σκέλους του ΤΑΑ, καθώς θα εισέρχονται σταδιακά σε φάση υλοποίησης επενδυτικά πλάνα που σχεδιάστηκαν το 2022. Οπως επισημαίνει μιλώντας στο «Βήμα», το 2023 οι σχετικές νέες χορηγήσεις είναι πιθανό να προσεγγίσουν ακόμη και το 1 δισ. ευρώ.

Σημειώνει δε πως σημαντικό ρόλο για τη διατήρηση των ρυθμών ανάπτυξης της επιχειρηματικής πίστης σε ικανοποιητικά επίπεδα θα παίξουν η έναρξη και η επιτάχυνση μεγάλων έργων, όπως ενδεικτικά το Μητροπολιτικό Πάρκο στο Ελληνικό, οι σταθμοί του μετρό, ο νέος περιφερειακός οδικός άξονας της Θεσσαλονίκης (Flyover), το αεροδρόμιο στο Καστέλι Ηρακλείου κ.ά. Με τον τρόπο αυτό, εκτιμά η ίδια πηγή, θα αναπληρωθεί το χαμένο έδαφος από τα δάνεια κεφαλαίου κίνησης, οι εργασίες από τα οποία αναμένεται να υποχωρήσουν τους επόμενους μήνες, καθώς η οικονομία θα κατεβάζει στροφές.

Οι εκτιμήσεις της ΤτΕ

Ανάλογες είναι και οι εκτιμήσεις της Τράπεζας της Ελλάδος. Στην τελευταία έκθεση για τη νομισματική πολιτική αναφέρεται ότι η μεταβολή της νομισματικής πολιτικής σε πιο περιοριστική κατεύθυνση θα επιβαρύνει το κόστος άντλησης ρευστότητας από τις τράπεζες και επομένως την ικανότητά τους να πιστοδοτούν με ευνοϊκούς όρους.

Επιπλέον, η εγχώρια νομισματική αρχή σημειώνει ότι η ανάγκη παρακολούθησης του κινδύνου της δημιουργίας νέων επισφαλειών ως αποτέλεσμα του αντικτύπου που θα έχει η άνοδος των επιτοκίων και ο υψηλός πληθωρισμός συντελούν σε συγκράτηση ή επιφυλακτικότητα εκ μέρους των πιστωτικών ιδρυμάτων.

Στο πλαίσιο αυτό, η κεντρική τράπεζα υπογραμμίζει ότι η πιστωτική επέκταση προς τις επιχειρήσεις θα επιβραδυνθεί μεν, αλλά θα διατηρήσει υψηλούς ετήσιους ρυθμούς σε σχέση με τον μακροχρόνιο μέσο όρο 20ετίας. Και αυτό «χάρη στη συγχρηματοδότηση εκ μέρους των τραπεζών των επενδυτικών σχεδίων που υπάγονται στον Μηχανισμό Ανάκαμψης και Ανθεκτικότητας (RRF)».

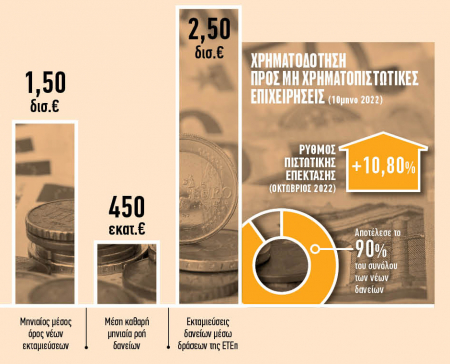

Οι επιδόσεις του 2022

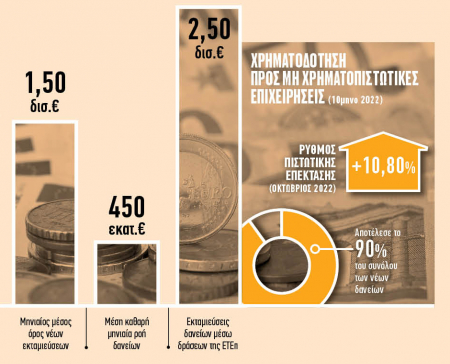

Στις συσκέψεις που πραγματοποιήθηκαν στις τράπεζες τον Δεκέμβριο για τον απολογισμό του 2022 και την κατάρτιση του προϋπολογισμού της νέας χρονιάς εκφράστηκε η ικανοποίηση για την πορεία των μεγεθών των τελευταίων τριμήνων. Παρά τις συνθήκες αβεβαιότητας μετά το ξέσπασμα του πολέμου στην Ουκρανία, ο ετήσιος ρυθμός αύξησης της χρηματοδότησης προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ) κατέγραψε αξιοσημείωτη άνοδο.

Σύμφωνα με στοιχεία που επεξεργάστηκε η Τράπεζα της Ελλάδος, στο δεκάμηνο 2022 η μέση μηνιαία καθαρή ροή ανήλθε σε 450 εκατ. ευρώ, έναντι μόλις 35 εκατ. ευρώ το 2021. Μεγάλη αύξηση της τάξης του 52% σημείωσε και η μέση μηνιαία ακαθάριστη ροή δανείων καθορισμένης διάρκειας (τακτής λήξης), διαμορφούμενη σε 1,5 δισ. ευρώ. Την ίδια περίοδο το μέσο μηνιαίο υπόλοιπο της χρηματοδότησης χωρίς καθορισμένη διάρκεια (πιστωτικές γραμμές και άλλες διευκολύνσεις) αυξήθηκε κατά 24% σε σύγκριση με το σύνολο της χρήσης του 2021.