Η γεωργία σήμερα αναδύεται ως κεντρικός πρωταγωνιστής στην συζήτηση για την νέα επιχειρηματικότητα και την οικονομική αλλαγή στην Ελλάδα. Αυτό το επιτάσσει αφενός η πίεση της κλιματικής κρίσης (η οποία, αν δεν αλλάξουμε τις συνήθειες και τις αντιλήψεις μας, δύναται να αποβεί μοιραία) και αφετέρου η δομική υστέρηση του κλάδου, καθώς υποφέρει από το διττό πρόβλημα του μικρού μεγέθους των περισσότερων παραγωγικών μονάδων και από την συχνά ανεπαρκή παιδεία των μίκρο-γεωργών.

Για την επίλυση αυτών των προβλημάτων θα χρειαστεί να υπάρξουν στοχευμένες πολιτικές, με έμφαση στην διάδοση της εκπαίδευσης και την χρήση καινοτόμων εργαλείων, ώστε να επιτευχθεί η αναβάθμιση των ελληνικών αγροτικών κτημάτων.

Ιδιαίτερο ενδιαφέρον έχει όχι μόνο η δημόσια συζήτηση και ο προβληματισμός γύρω από «την νέα γεωργία» αλλά και το γεγονός ότι ήδη δημιουργείται ένας πυρήνας εξωστρεφών ερευνητικών-επιχειρηματικών δράσεων που βασίζονται στις νέες τεχνολογίες, στην μίξη της τεχνητής νοημοσύνης, της ψηφιοποίησης, της βιολογίας, των big data, των data analytics κλπ, δηλ στην εφαρμογή της «precision farming» στην Ελλάδα για την οποίαν δημοσιεύονται εκτενή άρθρα στον τύπο (2).

Στο άρθρο αυτό εστιάζουμε στις νεοφυείς επιχειρήσεις (startups) του αγροτικού τομέα που είναι εγγεγραμμένες σήμερα στο εθνικό μητρώο επιχειρήσεων Elevate Greece (3), αφού πρώτα συνοψίσουμε την θέση της γεωργίας στην ελληνική οικονομία και την απαρχή της εισαγωγής της νεοφυούς επιχειρηματικότητας στον τομέα αυτό.

Η ανάγκη καταγραφής των καινοτόμων νεοφυών γεωργικών επιχειρήσεων οφείλεται στην πεποίθηση ότι εκείνες, από κοινού με τον ήδη υπάρχοντα πληθυσμό αγροτικών εταιρειών υψηλής τεχνογνωσίας, μπορούν να οδηγήσουν στην αναβάθμιση της γεωργίας στην Ελλάδα, η οποία μπορεί να επιτευχθεί τόσο ποσοτικά, μέσω της αύξησης της παραγωγής, όσο και –ευελπιστούμε– πρωτίστως ποιοτικά.

1. Σύντομη σκιαγράφηση της θέσης της γεωργίας στην Ελληνική οικονομία και το ξεκίνημα του οικοσυστήματος των γεωργικών νεοφυών επιχειρήσεων στην περίοδο της βαθειάς κρίσης (2010-2016), όπως απεικονίζεται στην βάση δεδομένων του ΟΠΑ

Στην Ελλάδα, η εκβιομηχάνιση ξεκίνησε μετά τον Β΄ Παγκόσμιο Πόλεμο, δηλαδή αργοπορημένα σε σχέση με άλλες χώρες της Ευρώπης και ήταν σύντομη και ελλιπής. Από την άλλη, η μακρόσυρτη διαδικασία αποβιομηχάνισης της χώρας ξεκίνησε (1974/79+), πριν καν η χώρα φθάσει σε ένα υψηλό ποσοστό συμμετοχής της βιομηχανίας στο ΑΕΠ (4).

Η χώρα μας έχει μία ιδιότυπη οικονομία, στην οποία οι συναισθηματικοί και προσωπικοί δεσμοί όσον αφορά την προγονική/πατρογονική γη και την γεωργία παραμένουν ισχυροί, παρά την ιδιαίτερα μεγάλη πληθυσμιακή εγκατάλειψη της υπαίθρου μεταπολεμικά. Μάλιστα, αν και η αστικοποίηση στην Ελλάδα είναι υψηλότερη από τον μέσο όρο της Ευρωπαϊκής Ένωσης (80% και 75% του συνολικού πληθυσμού αντίστοιχα το 2020) (5), η γεωργία έχει σημαντικότερη παρουσία στην ελληνική οικονομία συγκριτικά με άλλες ευρωπαϊκές χώρες.

Σύμφωνα με την Eurostat, στο σύνολο της οικονομίας της Ευρωπαϊκής Ένωσης το 2020, ο αγροτικός τομέας αναλογούσε σε 1,9% της συνολικής προστιθέμενης αξίας σε τρέχουσες τιμές, ενώ στην περίπτωση της Ελλάδας το αντίστοιχο ποσοστό ήταν 4,7%). (6)

Εξάλλου, πάλι σύμφωνα με την ίδια πηγή, τα εξαγώγιμα γεωργικά προϊόντα αντιστοιχούν στο 21,3% των συνολικών εξαγωγών της Ελλάδας, ποσοστό μεγάλο για τα δεδομένα της Ευρωπαϊκής Ένωσης (6). Τ

έλος, στην καρδιά της βαθιάς κρίσης της δεύτερης δεκαετίας του 21ου αιώνα (2010-2016) γεννήθηκε στην Ελλάδα ένα δυναμικό οικοσύστημα νεοφυών επιχειρήσεων που αναπτύσσεται σήμερα με ταχύτατο ρυθμό. Φαίνεται, μάλιστα, ότι το αναδυόμενο επιχειρείν στον αγροτικό τομέα (σε συνδυασμό με την επέκταση της πράσινης οικονομίας) αποκτά κεντρική θέση σε αυτό το οικοσύστημα. Βασικό χαρακτηριστικό της νέας γεωργίας (agro-startups) είναι ότι αξιοποιεί τα πλεονεκτήματα/εργαλεία που προσφέρει η τέταρτη βιομηχανική επανάσταση, σε συνδυασμό με δοκιμασμένες επιτυχημένες πρακτικές της ελληνικής παράδοσης.

Οι δημιουργοί του νέου αγροτικού ελληνικού επιχειρείν είναι συνήθως αστοί και αστές επαγγελματίες, νεαρής ή μέσης ηλικίας, με αξιόλογη καριέρα και εκπαίδευση, οι οποίοι αλλάζουν ριζικά προσανατολισμό στην καριέρα τους και στρέφονται στο αγροτικό επιχειρείν, χωρίς να έχουν απαραίτητα προηγούμενη επιστημονική κατάρτιση στον τομέα αυτό, ή να έχουν πρόσβαση σε προγονικά χωράφια. Συχνά, αυτή η στροφή ήταν/είναι αποτέλεσμα μιας ευρύτερης αναθεώρησης αξιακών αρχών και πεποιθήσεων ως προς το τι συνιστά προσωπική και οικογενειακή ευημερία καθώς και ενσυναίσθηση απέναντι στα ζητήματα που αφορούν τον πλανήτη.

Για το ξεκίνημα του οικοσυστήματος των γεωργικών νεοφυών επιχειρήσεων στην περίοδο της βαθειάς κρίσης των ετών 2010-2016, η πιο λεπτομερής βάση δεδομένων έχει κατασκευασθεί στο Τμήμα Οικονομικής Επιστήμης του ΟΠΑ και αφορά τις νεοφυείς επιχειρήσεις που ιδρύθηκαν στην Αθήνα και οι οποίες συμμετείχαν σε εκκολαπτήρια. Σύμφωνα με αυτή την βάση δεδομένων που περιέχει 300 startups, η πρώτη γνωστή γεωργική νεοφυής επιχείρηση (agro-startup) είναι η «Υγαία» που ιδρύθηκε το 2011, είναι agrofood (ορίζεται ως foodtech στη βάση του Elevate Greece (3) και ασχολείται με την καλλιέργεια υπερκαρπών και βοτάνων (7,8). Οι 32 αγροτικές επιχειρήσεις αυτής της περιόδου αντιστοιχούν σε λίγο περισσότερο από το 10% του συνολικού σώματος των νεοφυών επιχειρήσεων της βάσης δεδομένων μας. Ενδιαφέρον έχει το γεγονός ότι μέχρι το 2020 είχαν επιβιώσει οι 15 από αυτές, άρα σημαντικά υψηλότερο ποσοστό από ότι ισχύει για το σύνολο των 300 εταιρειών του δείγματος. Επίσης έχει ενδιαφέρον το γεγονός ότι οι γυναίκες έχουν σχετικά υψηλό ποσοστό συμμετοχής (40% στις αγροτικές επιχειρήσεις, το οποίο είναι αρκετά υψηλότερο από το ~24% του συνολικού δείγματος).

2. Η σημερινή εικόνα των agro-startups, όπως προκύπτει από το εθνικό μητρώο επιχειρήσεων Elevate Greece και την εμπλουτισμένη βάση δεδομένων μας

2.1. Δείγμα και μεθοδολογία

Το δείγμα της βάσης δεδομένων αφορά 35 agro-startups (σε σύνολο 451 εταιρειών) που κατατάσσονταν (στις 27/09/21) ως αγροτικές στο εθνικό μητρώο νεοφυών επιχειρήσεων Elevate Greece (2). Παρατηρούμε, βέβαια, ότι την στιγμή που γράφεται το παρόν άρθρο (12/02/2022) στο Elevate Greece (2) είναι καταχωρημένες 534 εταιρείες (έναντι 451 την ημέρα καταγραφής) και 41 agro-startups (έναντι 35 του δείγματός μας). Το εθνικό μητρώο τις κατηγοριοποιεί ως agritech και foodtech. Εξάλλου, ας σημειωθεί εδώ ότι η δική μας βάση δεδομένων με τις 35 νεοφυείς αγροτικές επιχειρήσεις έχει εμπλουτιστεί με επιπρόσθετα στοιχεία σε σχέση με το Elevate, τα οποία αντλήθηκαν από τις διαδικτυακές σελίδες των συγκεκριμένων επιχειρήσεων. Συνολικά, η δική μας βάση δεδομένων αφορά σε:

1) Στοιχεία που βρίσκονται αυτούσια στο site του Elevate Greece (2): Αριθμός Εταιρειών, Τομέας, Τεχνολογία, Γεωγραφική Περιοχή, Αριθμός Υπαλλήλων, Συνολική Χρηματοδότηση.

2) Στοιχεία που αντλήθηκαν από διάφορα σημεία του site του Elevate Greece (2) και τα οποία στη συνέχεια επεξεργαστήκαμε χρησιμοποιώντας στατιστική και ποσοτική ανάλυση, ώστε να υπάρχει συγκριτική αξιολόγηση μεταξύ των startups ως προς την κατάσταση και τις πηγές χρηματοδότησης, το είδος της τεχνολογίας, το επιχειρηματικό μοντέλο, την συχνότητα της τεχνολογίας, το φύλο, τη νομική μορφή. Επειδή δεν βρέθηκαν πληροφορίες για ορισμένες από τις μεταβλητές μας για κάποιες εταιρείες, έπρεπε να πραγματοποιηθεί αναζήτηση των στοιχείων από τους συγγραφείς του παρόντος άρθρου, ώστε να συμπληρωθούν τα κενά.

3) Στοιχεία για τα οποία έπρεπε να γίνει και νέα ανάλυση εκτός του μητρώου Elevate Greece: κατηγοριοποίηση (agritech, foodtech) και χρηματοδότηση ανά γεωγραφική επικράτεια.

Αρχικά, έγινε προσπάθεια να γίνει σύγκριση μεταξύ της βάσης δεδομένων και της προαναφερόμενης βάσης δεδομένων που κατασκευάσθηκε εξ ολοκλήρου από εμάς στο ΟΠΑ για την περίοδο 2010-2016. Έγινε, όμως, αντιληπτό ότι η σύγκριση δεν μπορεί να επιτευχθεί, διότι παρατηρήθηκαν διαφορετικές μεθοδολογικές προσεγγίσεις ως προς την κατηγοριοποίηση των εταιρειών. Παρ’ όλα αυτά, για να υπάρξει μια ενδεικτική εικόνα στην συγκεκριμένη βάση, αναφέρουμε ότι ο αριθμός των foodtech με τον αντίστοιχο των agritech ήταν κοινός (32,26% ανά κατηγορία). Το υπόλοιπο ποσοστό αφορά εταιρείες που δεν μπορούσαν να συμπεριληφθούν σε κάποια από αυτές τις κατηγορίες είτε για τις οποίες δεν υπήρχαν διαθέσιμα δεδομένα).

Αξίζει να αναφερθεί βέβαια ότι η συγκεκριμένη ανάλυση των αγροτικών εταιρειών του εθνικού μητρώου παρουσιάζει ορισμένους περιορισμούς, επειδή αφορά μόνο τις εταιρείες που έχουν εγγραφεί και εμφανίζονται στον ιστότοπό του, όπου σε αυτό το δείγμα απουσιάζουν τόσο όσες έχουν κάνει αίτηση και δεν έχουν γίνει ακόμα δεκτές αλλά και όσες έχουν απορριφθεί, στοιχείο το οποίο καταδεικνύει ότι ενδεχομένως ορισμένα από τα συμπεράσματα που προκύπτουν δεν είναι αντιπροσωπευτικά και μπορεί να μεταβληθούν όσο αυξάνεται ο αριθμός των εγγεγραμμένων εταιρειών. Επίσης, σε ορισμένες περιπτώσεις

υπάρχουν κενά στη βάση δεδομένων Elevate, γεγονός που επηρεάζει την πληρότητα των συμπερασμάτων.

3. Eυρήματα – Ανάλυση των agro-startups

3.1. Ταξινόμηση ανά κατηγορίες, agritech και foodtech.

Οι 35 νεοφυείς επιχειρήσεις του δείγματός μας που αφορούν τον αγροτικό τομέα είναι εξ ορισμού καινοτόμες και αποτελούν το 7,8% του συνόλου των εγγεγραμμένων εταιρειών στο Elevate Greece (3). Κεντρικό στοιχείο είναι η αριθμητική κυριαρχία του agritech (20 startups), δηλαδή των εγχειρημάτων που έχουν ως αντικείμενο την βελτιστοποίηση της παραγωγικής διαδικασίας σε όλα της τα στάδια. Αυτό γίνεται μέσω καινοτόμων υπηρεσιών και προϊόντων που αυξάνουν την αποδοτικότητα και την κερδοφορία: μέσω της αναβάθμισης στις μεθόδους καλλιέργειας, η οποία επιδρά στην αύξηση της παραγόμενης ποσότητας, μέσω της τυποποίησης και του branding των προϊόντων, καθώς και μέσω της δημιουργίας αγορών (digital marketplaces) που μπορούν να συνδέσουν διεθνείς αγοραστές με καινοτόμα ελληνικά προϊόντα. Ουσιαστικά, υπάρχει μια κατεύθυνση προς το Smart Agriculture, δηλαδή την χρήση τεχνολογιών, όπως το IoT, αισθητήρες, ρομποτική και ΑΙ, με κύριο στόχο την αύξηση τόσο της ποσότητας όσο και της ποιότητας των παραγόμενων προϊόντων, βελτιστοποιώντας με αυτό τον τρόπο την ανθρώπινη εργασία.

Κάποιες agritech αφορούν γενικά τον αγροτικό τομέα όπως για παράδειγμα η Augmenta (δημιουργός τεχνολογίας για βελτιστοποίηση της παραγωγικής διαδιακασίας) και η Agro-U (που συνδέει αγροεπιχειρήσεις με προσωπικό) και άλλες μπορούν να εφαρμοσθούν μόνο στην παραγωγή συγκεκριμένων προϊόντων (τουλάχιστον μέχρι στιγμής): για παράδειγμα, εταιρείες όπως η Beenotes που δίνει έμφαση στην μελισσοκομία και η Lake Spirits που εξειδικεύεται στην κατηγορία του κρασιού.

Οι εννέα επιχειρήσεις που είναι foodtech παράγουν πρωτότυπο τελικό/καταναλωτικό αγροτικό προϊόν (τρόφιμα). Ενδεικτικά αναφέρουμε την 12 Gods στον τομέα των βοτάνων, την Grecian Living με καινοτομίες σε προϊόντα χωρίς γλουτένη-λακτόζη, καθώς και εταιρείες όπως η Mojestik και η Noma που παρέχουν υψηλής ποιότητας προϊόντα για κατοικίδια. Ίσως ο συνδυασμός όλων των παραπάνω να μπορέσει να αναδείξει τα καινοτόμα ελληνικά προϊόντα και να βρει λύσεις για την ανάπτυξη προϊόντων με χαμηλό κόστος. Ενδεχομένως ο συνδυασμός να αντιμετωπίσει και το πρόβλημα του μικρού μεγέθους που έχουν οι ελληνικές εταιρείες λόγω της δημιουργίας οικονομιών κλίμακας.

Η κατεύθυνση προς το smart agriculture μέσω της υιοθέτησης νέων τεχνολογιών βοηθά ώστε να γίνεται βέλτιστη χρήση των αγροτικών μονάδων, με αποτέλεσμα την αύξηση της παραγωγής, χωρίς να απαιτείται ανάλογη αύξηση της αγροτικής έκτασης.

3.2 Χρήση σύγχρονων τεχνολογιών

Όλες οι επιχειρήσεις του δείγματος κάνουν χρήση νέων τεχνολογιών. Στο διάγραμμα αναφέρονται οι πιο συχνές τεχνολογίες (ορίστηκαν οι επτά κατηγορίες που έχουν πάνω από 30% συχνότητα στο δείγμα των 35 εταιρειών).

Ο μέσος όρος των τεχνολογιών που χρησιμοποιούνται ανά startup είναι ~4. Εντυπωσιάζει ότι οι μισές επιχειρήσεις κάνουν χρήση data analytics – big data και το 31% χρησιμοποιεί τεχνητή νοημοσύνη.

Συγκρίνοντας τα δεδομένα για τις foodtech και τις agritech startups παρατηρούμε ότι μόνο οι agritech κάνουν χρήση των drones, της ρομποτικής και του 3d printing και ότι στην χρήση του διαδικτύου έχει υπεροχή αυτός ο τομέας σε σχέση με το foodtech.

Είναι βέβαια σημαντικό να τονιστεί ότι αν και η χρήση αρκετών τεχνολογιών φαίνεται ελπιδοφόρα για το μέλλον των συγκεκριμένων startups τίθεται το ερώτημα του αν σε όλες τις περιπτώσεις χρησιμοποιούνται τεχνολογίες με καινοτόμα και αναβαθμισμένα χαρακτηριστικά ώστε να συμβάλουν στην απόκτηση συγκριτικού πλεονεκτήματος από μέρους των εταιρειών.

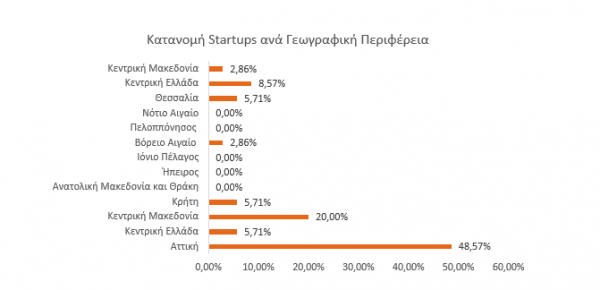

3.3 Τοποθεσία / Έδρα

Οι μισές εταιρείες (από τις 35) έχουν ως έδρα την Αθήνα, ενώ υπάρχει μεγάλη συμμετοχή και στην Κεντρική Μακεδονία. Ίσως η ύπαρξη νεοφυών επιχειρήσεων σε αυτές τις δύο περιοχές να οφείλεται και στην ύπαρξη πιο ανεπτυγμένων οικοσυστημάτων σε αυτές. Τα ποσοστά στην Θράκη, στην Ανατολική Μακεδονία, την Ήπειρο, την Πελοπόννησο, το Ιόνιο Πέλαγος και το Νότιο Αιγαίο είναι μηδενικά, αν και υπάρχει παρουσία εταιρειών αγροδιατροφής, οι οποίες κατατάσσονται στην κατηγορία των παραδοσιακών ΜμΕ και κατά συνέπεια δεν εντάσσονται στο συγκεκριμένο δείγμα.

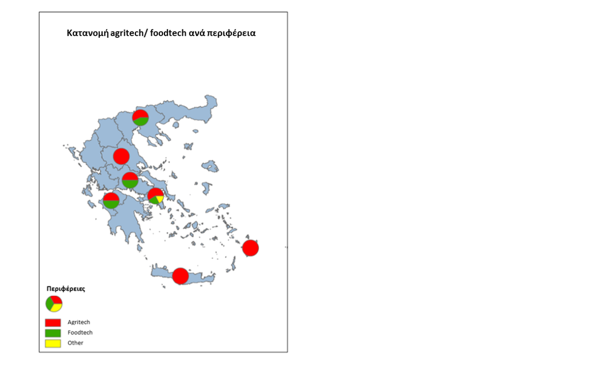

Στον δε παρακάτω χάρτη παρουσιάζονται αναλυτικά το πώς κατανέμονται οι agro-startups ανά περιφέρεια σε agritech και foodtech. Εντυπωσιάζουν οι διαφορές στην κατανομή ανά περιφέρεια. Είναι ξεκάθαρο ότι κάποιες περιοχές υπολείπονται σε ανάπτυξη agritech.

* Ιωάννα – Σαπφώ Πεπελάση, Ομότιμη Καθηγήτρια ΟΠΑ

* Γιάννης Μπέσης, Αναλυτής, Χρηματιστήριο Αθηνών

* Σχετικά με τον όρο γεωργία ακολουθούμε την πρακτική της Euro-Start (1), δηλαδή συμπεριλαμβάνουμε σε αυτήν τους τομείς της αγροτικής καλλιέργειας, της κτηνοτροφίας, της δασοκομίας και της αλιείας. Στο παρόν κείμενο θεωρούμε ότι οι όροι αγροτικό(ς)/ή είναι συνώνυμοι του όρου γεωργία.

Το Β’ τμήμα της μελέτης θα δημοσιευθεί 27/02/2022

Βιβλιογραφία

1) Eurostat

2) Economia Group, Business File, No 135. (Επίσης, στην περίοδο της κρίσης γράφθηκε η εξής επιστημονική μελέτη για τις born global εξωστρεφείς νεοφυείς αγροτικές επιχειρήσεις: Λιούκας, Σπ. (επ), Καινοτομώ Επιχειρώ, κεφάλαιο 8, ΟΠΑ, Αθήνα,2013.

4) Louri, H, and Pepelasis, Ι. S, 2002, ‘A Hesitant Evolution: Industrialization and De-industrialization in Greece over the Long Run’, Journal of European Economic History, 31 (2): 321-348

6) European Commission, Statistical Factsheet, Greece

7) Besis, I. and Pepelasis, Ι. S., 2020, Incubated early stage startuppers and their initiatives in Athens during the Crisis (2010-2016), AUEB, Department of Economics, Working Paper Series, 01-2020

8) Besis, I., Pepelasis, Ι. S. & Paraskevas, S., 2021, Incubated early stage start uppers and their initiatives in Athens during the Crisis (2010-2016): A combined descriptive statistics and machine learning approach (In progress)

9) World Economic Forum, Global Risks Report 2022, what you need to know