Οι επενδυτές από όλο τον κόσμο φαίνεται ότι συνεχίζουν να εμπιστεύονται την Ευρωπαϊκή Κεντρική Τράπεζα να οδηγήσει την ευρωζώνη έξω από την κρίση της πανδημίας. Αυτό τουλάχιστον δείχνουν οι αποδόσεις των κρατικών ομολόγων των χωρών του Νότου οι οποίες έχουν υποχωρήσει σε πολύ χαμηλά επίπεδα, προκαλώντας χαμόγελα στις κυβερνήσεις που έχουν αυτή την περίοδο να αντιμετωπίσουν πολλές άλλες μεγάλες προκλήσεις.

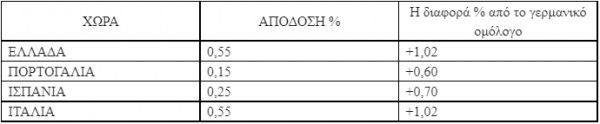

Είναι ενδεικτικό ότι το επιτόκιο για τα κρατικά ομόλογα 10ετούς διάρκειας της Ελλάδας έχει υποχωρήσει στα επίπεδα του 0,55%, με τη διαφορά του επιτοκίου αυτού (το «spread”) απέναντι στο αντίστοιχο γερμανικό ομόλογο (Bund) να διαμορφώνεται λίγο πάνω από το 1%. Παρόμοιες είναι και οι αποδόσεις της Ιταλίας.

Το επιτόκιο με το οποίο δανείζεται η Πορτογαλία διαμορφώνεται σε 0,15% και η Ισπανία σε 0,25%. Πρόκειται χαμηλό κόστος δανεισμού σε οικονομίες χωρών οι οποίες πριν λίγα χρόνια βρίσκονταν σε μεγάλη κρίση –και παραδοσιακά δεν είναι τόσο ισχυρές όσο αυτές της Βόρειας Ευρώπης και κυρίως της Γερμανίας, της Γαλλίας, της Ολλανδίας, της Αυστρίας και άλλων πιο βιομηχανοποιημένων χωρών που βασίζονται κυρίως σε εξαγωγές προϊόντων υψηλής προστιθέμενης αξίας.

Το μεγάλο στοίχημα

Η εξέλιξη αυτή με το κόστος δανεισμού δείχνει ότι το μεγάλο στοίχημα που έχει αναλάβει η ΕΚΤ με το έκτακτο πρόγραμμα ποσοτικής χαλάρωσης για την πανδημία (ΡΕΡΡ) και τη γενικότερη χαλαρή νομισματική πολιτική έχει μέχρι τώρα αποδώσει σχολιάζει μεταξύ άλλων το Bloomberg. Το διεθνές ειδησεογραφικό πρακτορείο κάνει ιδιαίτερη αναφορά στο παράδειγμα της Ιταλίας, η οικονομία της οποίας είναι τεράστια με ΑΕΠ περίπου 1,7 τρισ. ευρώ, αλλά και υπερχρεωμένη με μεγάλα χρέη και ελλείμματα. Το spread της Ιταλίας διαμορφώνεται πλέον σε μόλις 1,02% έναντι των γερμανικών ομολόγων με παράγοντες της αγοράς να προβλέπουν νέα μείωση στα επίπεδα του 0,75% περίπου.

Η μείωση του κόστους δανεισμού για τον Ευρωπαϊκό Νότο και τις άλλες χώρες της Ευρωζώνης βέβαια, κάνει ακόμη πιο σημαντικό τον προγραμματισμό της ΕΚΤ για το πότε και πως θα αρχίσει να κλείνει σταδιακά τις κάνουλες της ρευστότητας. Τον Ιούλιο η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ είχε προετοιμάσει τις αγορές για αλλαγή της ΕΚΤ στον τρόπο επικοινωνίας (το λεγόμενο forward guidance) στα πλαίσια της ευρύτερης αναθεώρησης της πολιτικής της ΕΚΤ και ιδιαίτερα του στόχου της για τον πληθωρισμό, όπως αυτή αποφασίστηκε από τα μέλη της πριν από δύο μήνες περίπου. Με το νέο στόχο για τον πληθωρισμό στα επίπεδα του 2% η κεντρική τράπεζα θα επιτρέπει ουσιαστικά στον πληθωρισμό να ξεπερνά προσωρινά ακόμη και αυτό το ποσοστό εάν κριθεί απαραίτητο.

Ήταν η πρώτη αναθεώρηση της στρατηγικής της τράπεζας από το 2003 και σηματοδοτεί σημαντική αλλαγή από το αυστηρό πλαίσιο της γερμανικής Μπούντεσμπανκ πάνω στο οποίο βασίστηκε η δημιουργία του ευρώ. Η Γερμανία βέβαια, με την οικονομία της να βρίσκεται σε πολύ καλύτερο σημείο από αυτό άλλων χωρών και ιδιαίτερα του Νότου της ΕΕ, έχει τις αντιρρήσεις της. Όμως η ιστορική αυτή αλλαγή στην πολιτική της ΕΚΤ προσφέρει στην ευρωπαϊκή τράπεζα μεγαλύτερη ευελιξία να διατηρήσει για περισσότερο καιρό τα επιτόκια σε ιστορικά χαμηλά επίπεδα, παρέχοντας γενικότερα αυξημένη ρευστότητα στο σύστημα.

Η ηγεσία της ΕΚΤ δεν έχει προσδιορίσει ακόμη το πότε μπορεί να χρειαστεί να πάψει η ανάγκη χορήγησης επιπλέον ρευστότητας, με την Λαγκάρντ να δηλώνει επιφυλακτικά αισιόδοξη για ανάκαμψη και να κάνει λόγο για απειλή της μετάλλαξης Δέλτα για την κοινωνία και την οικονομία. Η ΕΚΤ εκτιμά ότι ο πληθωρισμός θα αυξηθεί φέτος, αλλά και πως η αύξηση αυτή θα είναι προσωρινή.

Οι αποδόσεις των 10ετών κρατικών ομολόγων

Πηγή: ΟΤ