«Καμπανάκι» κινδύνου για χώρες με υψηλό δημόσιο χρέος, όπως η Ιταλία, κρούει το Διεθνές Νομισματικό Ταμείο, συνδέοντας τις εξελίξεις με την ενδεχόμενη πορεία των επιτοκίων. Στην ειδική ανάλυση υπό τον τίτλο: «Ένα μέλλον με υψηλό δημόσιο χρέος: Το χαμηλό -για μεγάλο χρονικό διάστημα- δεν είναι χαμηλό για πάντα» από τους Marcos Chamon και Jonathan D. Ostry.

Στην έκθεση υπενθυμίζεται πως «Το ΔΝΤ κάλεσε τις χώρες να δαπανήσουν όσο το δυνατόν περισσότερο για να προστατεύσουν τα ευάλωτα άτομα και να περιορίσουν τις μακροχρόνιες ζημιές στις οικονομίες, τονίζοντας την ανάγκη καλής στόχευσης των δαπανών». Κάτι τέτοιο είναι άλλωστε εφικτό καθότι «Πολλές χώρες αντιμετωπίζουν συνδυασμό υψηλού δημόσιου χρέους και χαμηλών επιτοκίων», κάτι το οποίο συνέβαινε ήδη στις προηγμένες οικονομίες, ακόμη και πριν από την πανδημία, αλλά έγινε ακόμη πιο έντονο στη συνέχεια. Παράλληλα «Ένας αυξανόμενος αριθμός αναδυόμενων αγορών και αναπτυσσόμενων οικονομιών απολαμβάνει επίσης μια περίοδο αρνητικών πραγματικών επιτοκίων – το επιτόκιο μείον τον πληθωρισμό – στο δημόσιο χρέος». Η πρόταση του Ταμείου για αυξημένη στόχευση δαπανών μέσα στην πανδημία είναι ακόμη πιο επιτακτική

«Αλλά τι πρέπει τελικά να γίνει για τα υψηλά επίπεδα δημόσιου χρέους μετά από αυτήν την κρίση;», διερωτώνται οι δύο συγγραφής της μελέτη για να θυμίσουν ότι «Σε μια προηγούμενη δημοσίευση δείξαμε ότι, με την προϋπόθεση ότι ο δημοσιονομικός χώρος παραμένει άφθονος, οι χώρες δεν θα πρέπει να έχουν μεγαλύτερα δημοσιονομικά πλεονάσματα για να μειώσουν το χρέος, αλλά θα πρέπει -αντ ‘αυτού- να επιτρέψουν την ανάπτυξη να μειώσει τους δείκτες χρέους προς ΑΕΠ οργανικά». Η συγκεκριμένη αποστροφή αφορά και την Ελλάδα , η οποία φαίνεται ότι θα κληθεί να επιστρέψει σε υψηλότερα πλεονάσματα, όπως ανέφερε πρόσφατα και ο επικεφαλής οικονομολόγος του ESM Ρολφ Στράουχ.

Η ανάλυση του ΔΝΤ απευθύνεται σε όλες τις χώρες, επισημαίνοντας την ανάγκη επανεξέτασης των δημοσιονομικών κανόνων βάσει των υπαρχόντων χαμηλών επιτοκίων. Μερικοί έχουν υποστηρίξει ότι το κόστος δανεισμού – ακόμη και αν αυξηθεί – θα γίνει σταδιακά και θα υπάρχει χρόνος αντίδρασης.

Κίνδυνοι

Ωστόσο, θα παραμείνει φθηνός ο δανεισμός για ολόκληρο τον χρονικό ορίζοντα; Δεδομένου ότι αυτός ο ορίζοντας φαίνεται να είναι το αόριστο μέλλον, η απάντηση του ΔΝΤ είναι αρνητική. Πολλοί ισχυρίζονται ότι τα μόνιμα αρνητικά επιτόκια προσαρμοσμένα στην ανάπτυξη μπορεί να είναι μια βάση. Το ΔΝΤ όμως αποφαίνεται πως η ιστορία είναι γεμάτη με περιστατικά απότοτμων αυξήσεων στο κόστος δανεισμού των χωρών.

«Αυτός ο κίνδυνος είναι ιδιαίτερα σημαντικός για τις αναδυόμενες αγορές και τις αναπτυσσόμενες οικονομίες όπου οι δείκτες χρέους είναι ήδη υψηλοί», αναφέρει το Ταμείο κι αυτό καθότι τα επιτόκια μπορεί να αυξηθούν, ενώ το ύψος της ανάπτυξης θα είναι αβέβαιο.

Μπορούν λοιπόν οι χώρες να ανταποκριθούν σε «σταδιακά υψηλότερα επιτόκια;». Η απάντηση του Ταμείου είναι και πάλι «όχι.» . Ο λόγος έχει να κάνει με το ότι «Η θεωρία και η ιστορία δείχνουν ότι, όταν οι επενδυτές αρχίζουν να ανησυχούν ότι ενδέχεται να εξαντληθεί ο δημοσιονομικός χώρος, τιμωρούν τις χώρες γρήγορα.», κάτι το οποίο το βίωσε η ελληνική κοινωνία περίπου 11 χρόνια πριν.

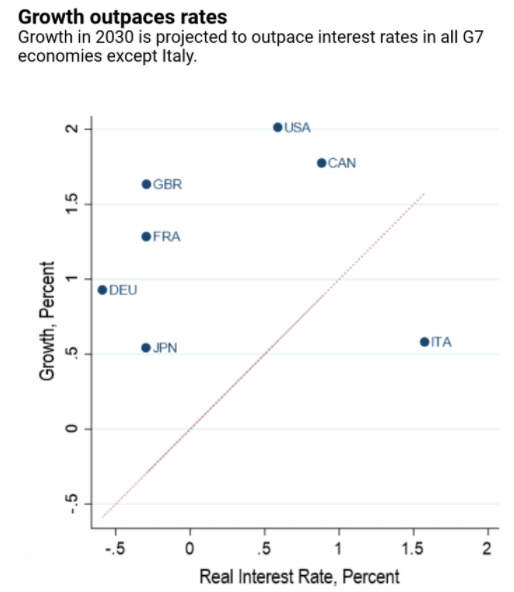

Όπως αναφέρεται στην ανάλυση του Ταμείου υπάρχουν προσδοκίες για πραγματικά επιτόκια τα οποία θα είναι χαμηλότερα από τα ποσοστά ανάπτυξης για τις περισσότερες προηγμένες οικονομίες. Ενώ τα μακροπρόθεσμα επιτόκια στις Ηνωμένες Πολιτείες έχουν αυξηθεί τους τελευταίους μήνες, παραμένουν χαμηλά ακόμη και σύγκριση με την περίοδο του 2008. Το παρακάτω διάγραμμα συγκρίνει την πρόβλεψη για ανάπτυξη στις οικονομίες της G7 σε συνδυασμό με το πραγματικό επιτόκιο (απόδοση 10-ετών ομολόγων τον πληθωρισμό) το 2030. Οι προβλέψεις υποδηλώνουν ρυθμούς ανάπτυξης πολύ μεγαλύτερους από τα πραγματικά επιτόκια για όλες τις χώρες της G7 εκτός από την Ιταλία!

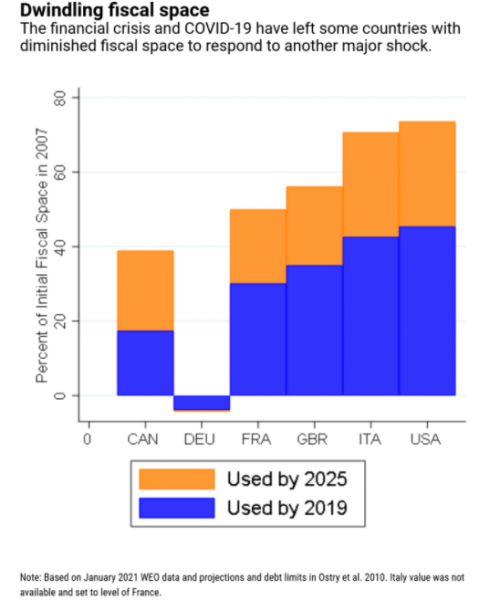

Αλλά από την άλλη πλευρά, το χρέος πλησιάζει σε επίπεδα που προηγουμένως θεωρούνταν επικίνδυνα. Παλαιότερα, το Ταμείο παρείχε ετιμήσεις για τα όρια του χρέους , βασισμένα σε μια μεθοδολογία που υιοθετήθηκε αργότερα από τους οργανισμούς αξιολόγησης στις δικές τους προβλέψεις και αντικατοπτρίζουν τις συνθήκες της αγοράς μετά την Παγκόσμια Χρηματοοικονομική Κρίση αλλά πριν από το COVID-19. Παρ ‘όλα αυτά, εξακολουθούν να είναι δίνουν το στίγμα για τα όρια του δημοσίου χρέους μια δεκαετία πριν. Αυτό παρέχει μια ένδειξη για το τι θα μπορούσε να αναμένεται εάν οι προηγούμενες συνθήκες επανεμφανιστούν.

Με τον κίνδυνο υπερβολικής απλοποίησης, το ΔΝΤ εξετάζει τρεις εναλλακτικές απόψεις:

-Τα επιτόκια παραμένουν χαμηλά στις προηγμένες οικονομίες, ακόμη και αν το χρέος συνεχίζει να αυξάνεται. Σε μια τέτοια περίπτωση, δεν χρειάζεται να υπάρχει ανησυχία για χρέη ή σταθερά (μη επιταχυνόμενα) ελλείμματα. Ο δείκτης χρέους θα συνέχιζε να αυξάνεται αλλά τελικά θα σταθεροποιηθεί σε υψηλότερο επίπεδο.

-Τα επιτόκια είναι χαμηλά σε δεδομένα επίπεδα χρέους, αλλά δεν θα παραμείνουν χαμηλά εάν το χρέος αυξηθεί σημαντικά. Οι περισσότερες χώρες του G7 μπορούν να παρουσιάσουν ένα πρωτογενές έλλειμμα κοντά στο 2 τοις εκατό του ΑΕΠ, ενώ ταυτόχρονα σταθεροποιούν τους δείκτες χρέους τους. Σε αυτό το σενάριο, τα ελλείμματα παραμένουν κάτω από το επίπεδο σταθεροποίησης του χρέους , κάτι το οποίο τις ευνοεί.

Τα επιτόκια είναι χαμηλά αλλά θα μπορούσαν απότομα να αυξηθούν. Το μεγάλο κόστος που σχετίζεται με την αναγκαστική προσαρμογή θα μπορούσε να δικαιολογήσει την ανησυχία για το υψηλό χρέος και ένα ενδεχομένως επικίνδυνο μέλλον.

Το συμπέρασμα του ΔΝΤ είναι πως αποτελεί αυτοκαταστροφή το να στοχεύει κανείς σε υψηλότερα πλεονάσματα, ενόσω η πανδημία είναι παρούσα. Αυτό όμως δεν σημαίνει ότι δεν πρέπει να υπάρχει ανησυχία για τις συνέπειες σε σχέση με την πορεία του χρέους, κυρίως επειδή οι αγορές μπορεί τελικά να…ανησυχούν, ακόμη και αν το χαμηλό κόστος δανεισμού υποδηλώνει ότι αυτές οι ανησυχίες είναι πολύ μακριά.

Οι προηγμένες οικονομίες με άφθονο δημοσιονομικό χώρο χώρο μπορεί να μην χρειάζεται να ανησυχούν πολύ, αλλά εκείνες με πολύ υψηλό χρέος μπορεί να χρειαστεί να λάβουν κάποια μέτρα. Οι αναδυόμενες αγορές και οι αναπτυσσόμενες οικονομίες είναι πιθανό να αντιμετωπίσουν πιο δεσμευτικούς δημοσιονομικούς περιορισμούς και ίσως χρειαστεί να προσαρμοστούν νωρίτερα (αλλά και πάλι, όχι πριν από την ενίσχυση της ανάκαμψης).

Πηγή ot.gr