1. Φορολογικοί κάτοικοι Ελλάδος

Ποιοι θεωρούνται φορολογικοί κάτοικοι Ελλάδος: Τo φυσικό πρόσωπο το οποίο είτε κατοικεί μονίμως ή κατά κύριο λόγο στην Ελλάδα, είτε διαµένει συνήθως στην Ελλάδα, είτε έχει στην Ελλάδα το κέντρο των ζωτικών συµφερόντων του, µε την έννοια των προσωπικών, οικονομικών ή κοινωνικών δεσμών.

• Το προξενικό και διπλωματικό προσωπικό και κάθε άλλος δημόσιος λειτουργός συναφούς καθεστώτος ή δημόσιος υπάλληλος που έχει την ελληνική ιθαγένεια και υπηρετεί στην αλλοδαπή.

• Το φυσικό πρόσωπο που βρίσκεται στην Ελλάδα για συνεχές διάστηµα –συµπεριλαµβανοµένων ενδεχοµένως σύντοµων διαλειµµάτων –άνω των 183 ηµερών. Το διάστηµα αυτό επεκτείνεται στις 365 ηµέρες εάν ο αποκλειστικός σκοπός παραµονής στην Ελλάδα είναι τουριστικός, ιατρικός, θεραπευτικός ή εν γένει ιδιωτικός.

Πώς φορολογούνται: Οι φορολογικοί κάτοικοι Ελλάδος φορολογούνται στην Ελλάδα για το παγκόσµιο εισόδηµά τους, το οποίο περιλαμβάνει τόσο αυτό που προκύπτει από ελληνικές πηγές όσο και αυτό που αποκτάται στο εξωτερικό. Σε περίπτωση φορολόγησης του αλλοδαπού εισοδήµατος στο κράτος της πηγής, η προκύπτουσα φορολογική υποχρέωση στην Ελλάδα µειώνεται κατά το ποσό του φόρου που κατεβλήθη στην αλλοδαπή και µέχρι το ποσό του αναλογούντος στο εισόδηµα αυτό ελληνικού φόρου.

Κατ’ εξαίρεση, οι αλλοδαποί υπάλληλοι των επιχειρήσεων που έχουν υπαχθεί στο καθεστώς του α.ν. 89/1967 φορολογούνται στην Ελλάδα µόνο για το εισόδημα που αποκτούν από ελληνικές πηγές.

2. Φορολογικοί κάτοικοι αλλοδαπής

Ποιοι θεωρούνται φορολογικοί κάτοικοι αλλοδαπής: Τα φυσικά πρόσωπα που δεν εμπίπτουν στις παραπάνω κατηγορίες θεωρούνται φορολογικοί κάτοικοι αλλοδαπής.

Πώς φορολογούνται: Τα φυσικά πρόσωπα που έχουν τη φορολογική τους κατοικία στην αλλοδαπή φορολογούνται στην Ελλάδα µόνο για το εισόδημα που αποκτούν από ελληνικές πηγές.

Το εισόδημα αυτό φορολογείται µε τον τρόπο που προβλέπεται από την ελληνική νοµοθεσία, εκτός αν η Ελλάδα έχει συνάψει Σύµβαση για την Αποφυγή Διπλής Φορολογίας («ΣΑΔΦ») µε το κράτος κατοικίας του φυσικού προσώπου, η οποία προβλέπει ευνοϊκότερη φορολογική μεταχείριση. Στην περίπτωση αυτή πρέπει να προσκοµίζεται από το φυσικό πρόσωπο η προβλεπόµενη αίτηση για την εφαρµογή της οικείας ΣΑΔΦ, η οποία ενσωµατώνει πιστοποιητικό φορολογικής κατοικίας και ισχύει για ένα έτος από την έκδοσή της.

3. Χωριστή φορολογική κατοικία συζύγων

Καθένας εκ των συζύγων μπορεί να αιτηθεί τη μεταφορά της φορολογικής του κατοικίας στην αλλοδαπή, έστω και εάν ο άλλος παραμένει φορολογικός κάτοικος Ελλάδος, εφόσον έχει οργανώσει τη ζωή του στο εξωτερικό κατά τρόπο μόνιμο ή διαρκή. Είναι δυνατή η υποβολή χωριστών δηλώσεων φορολογίας εισοδήματος από συζύγους, όταν ο ένας εκ των δύο είναι φορολογικός κάτοικος εξωτερικού. Η ύπαρξη διαφορετικής φορολογικής κατοικίας μεταξύ των συζύγων μπορεί να αντιμετωπισθεί, για τις ανάγκες υποβολής της δήλωσης φόρου εισοδήματος και μόνο, ως διακοπή της έγγαμης συμβίωσης.

Εισόδημα από μισθωτή εργασία και συντάξεις

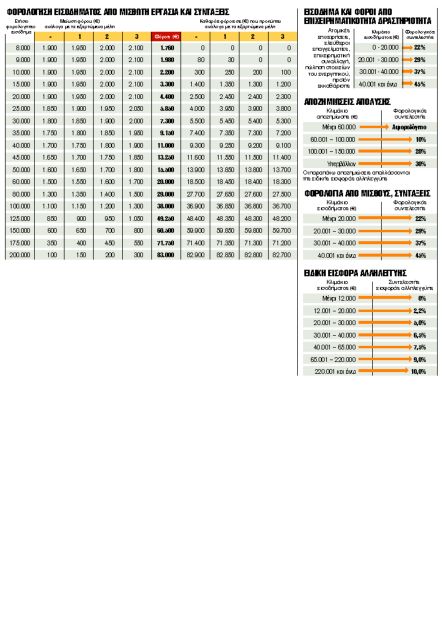

Στην κατηγορία αυτή εµπίπτει κάθε µορφής εισόδηµα, σε χρήµα ή σε είδος στο πλαίσιο «εργασιακής σχέσης», το οποίο υπόκειται σε φόρο σύμφωνα με την παρακάτω κλίμακα:

Εργασιακή σχέση υφίσταται και όταν παρέχονται υπηρεσίες:

1) Από διευθυντές ή µέλη Διοικητικού Συμβουλίου.

2) Από φυσικό πρόσωπο που δεν έχει την εμπορική ιδιότητα και δεν διατηρεί επαγγελματική εγκατάσταση διαφορετική από την κατοικία του, βάσει εγγράφων συβάσεων παροχής υπηρεσιών, εφόσον οι λήπτες των υπηρεσιών δεν υπερβαίνουν τους τρεις, ή 75% τουλάχιστον του ακαθάριστου εισοδήματος προέρχεται από έναν µόνο εξ αυτών. Ως μισθωτοί φορολογούνται και όσοι τιμολογούν αποκλειστικά ή κατά κύριο λόγο ιδιώτη που δεν ασκεί επιχειρηματική δραστηριότητα.

Ελεύθεροι επαγγελματίες, που παρέχουν τις υπηρεσίες τους και τιμολογούν αποκλειστικά ή κατά κύριο λόγο αλλοδαπή επιχείρηση, φορολογούνται ως μισθωτοί.

Ολες οι παροχές σε είδος περιλαµβάνονται στο εισόδηµα από µισθωτή εργασία, εφόσον η αγοραία αξία τους υπερβαίνει αθροιστικώς και ετησίως τα €300. Παρακάτω απεικονίζεται ο τρόπος υπολογισµού της αγοραίας αξίας συγκεκριµένων παροχών:

Ο φόρος που προκύπτει για την εν λόγω κατηγορία μειώνεται κατά:

• €1.900 για φορολογούμενο χωρίς εξαρτώμενα τέκνα.

• €1.950 για φορολογούμενο με 1 εξαρτώμενο τέκνο.

• €2.000 για φορολογούμενο με 2 εξαρτώμενα τέκνα.

• €2.100 για φορολογούμενο με 3 εξαρτώμενα τέκνα και άνω.

Οι ανωτέρω μειώσεις ισχύουν εφόσον το φορολογητέο εισόδημα από μισθωτές υπηρεσίες και συντάξεις δεν υπερβαίνει το ποσό των €20.000. Εάν το ποσό του φόρου είναι μικρότερο των ανωτέρω ποσών, η μείωση περιορίζεται στο ποσό του αναλογούντος φόρου.

Για φορολογητέο εισόδημα από μισθωτές υπηρεσίες και συντάξεις που υπερβαίνει το ποσό των €20.000, το ποσό της μείωσης μειώνεται κατά €10 ανά €1.000 του φορολογητέου εισοδήματος της ίδιας κατηγορίας.

Αποζημιώσεις απόλυσης

{MON}Κάθε αποζημίωση που καταβάλλεται εφάπαξ στον δικαιούχο λόγω της εξ οιασδήποτε αιτίας διακοπής της σχέσης εργασίας ή άλλης συμβατικής σχέσης που τον συνδέει µε τον καταβάλλοντα, υπόκειται σε παρακράτηση φόρου.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ